Negócios

“Fusão com a Mobly é o abraço dos afogados”, diz fundador da Tok&Stok

Regis e Ghislaine Dubrule tinham o hábito de almoçar juntos todas as segundas-feiras na loja da Tok&Stok da marginal Pinheiros, em São Paulo. Ele, conselheiro, e ela, CEO, aproveitavam para circular pelo espaço e estreitar os planos para tentar recuperar a empresa de móveis e decoração fundada por eles em janeiro de 1978.

Mas essa rotina foi interrompida em 17 de julho quando o conselho de administração aprovou a destituição de Ghislaine Dubrule do comando da Tok&Stok. Votaram pela saída da CEO o chairman, Fernando Borges, que representa a controladora da empresa, a gestora SPX, e o conselheiro independente Roberto Szachnowicz.

A partir desse dia, a relação entre a família Dubrule e a SPX, que assumiu a operação de private equity do Carlyle no Brasil em 2021, entrou em rota de colisão. A implosão desse relacionamento ocorreu há um mês, em 9 de agosto, quando a Mobly e a SPX se acertaram para fusão com a Tok&Stok.

“A Mobly é uma empresa que, desde que ela existe, é um avião caindo. Nunca ganhou dinheiro”, diz Regis Drubrule, fundador da Tok&Stok, ao NeoFeed. “Somos contra o negócio porque a gente quer salvar a Tok&Stok, porque estamos convictos que conseguimos salvar com o aumento de capital, que é isso que foi a nossa divergência.”

A partir do anúncio da fusão com a Mobly, a família Dubrule, como acionista minoritária, entrou na Justiça para desfazer o negócio que o controlador vinha tentando há um ano. “Quando reunimos tudo, nessas três semanas, a Mobly estava ressuscitando. E a SPX disse: esquece o aumento de capital, vamos fazer a fusão”, afirma Dubrule.

Esse tudo a que o fundador da empresa de móveis e decoração se refere era um acordo com os bancos feito pela família para levantar R$ 100 milhões e fazer um aumento de capital na Tok&Stok, uma operação que Dubrule detalha o passo a passo nesta entrevista.

Ao conseguir a aprovação dos bancos, após anuência da SPX, segundo Dubrule, foi requisitada a assembleia para aprovação da capitalização. Ele e Szachnowicz aprovaram a proposta, mas a gestora não mandou representante.

A partir desse ponto, na visão da família Dubrule, começa uma série de irregularidades cometidas pela SPX. A assembleia para destituir o conselheiro independente, a convocação de outra para indicar um substituto e o não reconhecimento do aumento de capital. E, por fim, uma reunião extraordinária que indicaria emergência financeira.

Além dessa sequência, a família Dubrule questiona o fee de R$ 20 milhões pago aos bancos pela transação com a Mobly. “Ignorar o nosso aumento de capital foi uma irregularidade. Ignorar a questão do fee foi uma irregularidade. Não é normal ter um fee desse tamanho pago pela Mobly. Tem ainda recursos. Não estamos por cima no momento, mas estamos vivos.”

Em uma rara entrevista, Regis Dubrule conta ao NeoFeed se sente arrependimento de ter trazido um sócio-controlador, responde sobre cada um dos executivos que passaram pela companhia, fala o que pensa sobre a Mobly, a desgastada relação com Fernando Borges e a SPX e por que não abandona tudo e vai para a Riviera Francesa.

“O Fernando falou para mim em uma reunião: “não entendo por que vocês não vão para a Riviera Francesa e abandonam isso tudo?” Eu respondi: “porque eu não sou você”, conta Dubrule. “Ele não consegue imaginar que, para nós, não é a questão emocional, que existe. A gente acredita. É uma tristeza ver a empresa desaparecer.”

Confira, a seguir, os principais trechos da entrevista:

A família Dubrule se arrepende de ter acertado a venda da Tok&Stok para o Carlyle em 2012?

Não gosto de dizer arrependimento, porque isso já faz 12 anos. Não dá para se arrepender de coisas tão antigas. E também porque tinha um plano, de venda e sucessão. Tenho cinco filhos e todo o nosso patrimônio estava na empresa. Eu já tinha passado dos 60 anos, não queria ter de repassar um negócio complicado, porque o varejo não é fácil, apesar do nosso sucesso. Passamos por diversas crises, planos econômicos, inflação, etc. Não é fácil. E nós dois [ele e Ghislaine] conseguimos passar. Repassar todo o patrimônio em uma empresa é difícil. A ideia era fazer um IPO, antes de vender. Seríamos diluídos, mas manteríamos a gestão, mesmo com participação minoritária.

A ideia do IPO foi antes da negociação com o Carlyle?

Isso. Aí tentamos vender para um fundo uma participação minoritária, em 2007. Fizemos um processo competitivo com o Rothschild, mas me desgostei porque estávamos bem avançados com um fundo brasileiro, muito bom, mas acontece que eles queriam a governança corporativa, apesar de serem minoritários. Eles colocaram tanta coisa que me senti amarrado e no fim achei perigoso, não valia. Depois aconteceu a crise e pensamos em vender o controle porque assim, pelo menos, venderíamos a governança a um valor maior. E vamos ajudar a fazer esse IPO que não conseguimos fazer, porque nenhum desses fundos quer entrar para ficar. Fizemos um processo competitivo com o BTG e o Carlyle não foi que ofereceu o maior valor.

“Ainda estamos contando que não vamos perder a empresa”

Então, por que a foi a gestora escolhida?

Porque eles gostavam da Tok&Stok, da cultura, de tudo o que eles não gostam mais e não respeitam. Mas no início respeitaram tanto que a Ghislaine se ofereceu para ser a CEO. Eles concordaram em ficar até dois anos e ela ficou quase cinco. E respeitaram absolutamente a companhia. Tínhamos divergência às vezes, mas nada relevante. Foi muito bem com o Carlyle. Havia um outro fundo, que estava com uma proposta nitidamente melhor, porém queria assumir no dia seguinte, que a gente saísse de uma vez. Não queríamos perder a empresa, era dividir com eles [investidores] e fazer o IPO, que acabou não acontecendo por tudo o que aconteceu nos anos seguintes. Mas lamentar? Eu vou lamentar mesmo se a gente não conseguir sair dessa situação inexplicável que estamos hoje. Ainda estamos contando que não vamos perder a empresa.

Por que a família Dubrule é contra a fusão com a Mobly?

A Mobly é uma empresa que, desde que ela existe, é um avião caindo. Nunca ganhou dinheiro. Conseguiram fazer um IPO brilhantemente, capturaram R$ 800 milhões há três anos e está sobrando R$ 150 milhões. Na última apresentação, conseguimos ver que no primeiro semestre deste ano queimaram R$ 70 milhões de caixa. Eles vão se espatifar mesmo. Com a Tok&Stok, eles querem se amarrar nas sinergias.

Os números são bem robustos.

Colocaram sinergias que vão entre R$ 70 milhões e R$ 130 milhões. Nós acreditamos em R$ 50 milhões. Mas vamos imaginar que o número deles está certo. Vamos pegar a média de R$ 100 milhões de captura. Eles estão queimando R$ 140 milhões de caixa por ano. Então, no melhor dos casos, vão parar de queimar caixa. E a Tok&Stok? Não é um avião que está embicado para baixo, é um avião que está muito fragilizado, mas o resultado está positivo. A Ghislaine estava chegando no resultado positivo. O mês de agosto deve ter sido excelente, julho já estava melhor.

“A Tok&Stok não é um avião que está embicado para baixo, é um avião que está muito fragilizado, mas o resultado está positivo”

No ano passado, a receita tinha sido de pouco mais de R$ 1 bilhão e o plano este ano era chegar a R$ 1,5 bilhão. Vai chegar?

Não vai chegar a R$ 1,5 bilhão, mas não vai ser muito longe disso. Mas o mais importante é o resultado. Porque no ano passado foi um prejuízo importante, mas neste ano vai ter um lucro miserável em relação à dívida. E um Ebitda entre R$ 10 milhões e R$ 20 milhões. Logicamente que, com a dívida que está, é insuportável. Mas, no curto prazo, passa. A dívida já foi reperfilada e em 2024 não tem nenhum vencimento. Inclusive vai terminar o ano com um caixa de R$ 100 milhões novamente.

Mas a fusão não faz sentido?

De um lado está a nossa empresa que tem o muro da dívida chegando e que está tentando endireitar as coisas, e os outros que vão vir na sinergia vão interferir em toda a operação. Por exemplo, no centro de distribuição de Extrema. Eles querem colocar tudo lá. Mas mexer em um centro de distribuição em um momento como estamos hoje é pior que uma mudança porque prejudica a operação. E não podemos nos permitir não faturar, já vimos esse filme no momento de mudar para lá. Tivemos de voltar para São Paulo porque não funcionava. Esse é um dos exemplos das sinergias que não funciona com duas empresas independentes. A nossa convicção é que eles precisam das sinergias, então não podiam demorar.

Mas e a fusão?

Podemos até imaginar um cenário. Deixa a Tok&Stok se consolidar e depois a fusão, um dia, para nós seria pensável se eles não tivessem essa queima de caixa e se nós tivermos em uma situação boa. Mas você pega duas empresas como estão… Somos contra o negócio porque a gente quer salvar a Tok&Stok, porque estamos convictos que conseguimos salvar com o aumento de capital, que é isso que foi a nossa divergência.

Qual foi a proposta da família que a SPX desconsidera?

Temos um aumento de capital na empresa, trazendo R$ 100 milhões, que dizemos que vamos trazer, e temos dívida na empresa que pode ser convertida em capital. Então é um aumento de capital de R$ 210 milhões. Fizemos uma reunião de conselho, que foi convocada conforme os estatutos da empresa, por dois conselheiros, eu e o independente, Roberto [Szachnowicz], e foi evidentemente apresentada ao Fernando Borges, da SPX, que não compareceu. Depois ele fez uma assembleia geral demitindo o Roberto, uma nova reunião do conselho apresentou um novo conselheiro e fez uma RE [reunião extraordinária] para conseguir fazer a fusão com Mobly, em uma sequência.

Quais são os erros nesse processo, na sua visão?

Primeira anomalia: ele desconsiderou a nossa reunião, que foi feita conforme os estatutos, está registrada na Junta Comercial e eles nem impugnaram. E, segundo, fizeram essa RE, que só pode ser feita em emergência, para consenso de pagamento. Fizeram a RE, mas não tem nenhuma emergência. A Tok&Stok está muito fragilizada, porque não tinha resultado, mas está melhorando, não queima mais caixa. O problema é o ano que vem e o seguinte, quando vai ter de pagar os vencimentos da dívida. Nós realmente achamos que temos de fazer um acordo com os bancos.

De que maneira seria esse acordo?

No nosso aumento de capital, pedimos 90 dias para apresentar aos bancos, porque em todo caso eles têm de concordar. Já tínhamos feito reuniões anteriores com os bancos há três meses. Para nós, a Tok&Stok é salvável. Montamos vários cenários de business plan e estamos confiantes que a gente consiga recuperar a empresa e daqui a três, quatro anos, quando vencerão todos os principais da dívida, a gente terá resultado suficiente para convencer investidores a colocar mais recursos na empresa ou até nós mesmos.

“Estamos dispostos a assumir o controle, mas não é o que queremos. Queremos salvar a empresa. E um acordo de acionistas para poder definir o CEO e manter as boas práticas para recuperar a empresa”

A família Dubrule quer recuperar o controle da Tok&Stok?

O Fernando sempre fala que nós fizemos isso porque queremos o controle. Mas não é. Propusemos o aumento de capital e queremos que eles participem. A gente quer salvar a empresa. E queremos que eles participem para dar mais recursos para a companhia garantir o futuro. Mas eles não quiseram. Porque eles têm um medo danado da Tok&Stok. Eles querem sair, desinvestir. Estamos dispostos a assumir o controle, mas não é o que queremos. Queremos salvar a empresa. E um acordo de acionistas para poder definir o CEO e manter as boas práticas para recuperar a empresa.

Quando vocês souberam da venda para a Mobly?

Faz um ano que estavam tentando um negócio com a Mobly. Mas tiveram problemas porque o conselho dos alemães que controla a empresa estava em sérias dúvidas em fazer a fusão com a Tok&Stok que, apesar da boa imagem que tinha, carregava essa dívida. Andava, não andava. No momento em que não andava, o Fernando disse pra nós: “então compra a minha participação?” Eu respondi: “não quero comprar, quero pôr dinheiro na sua companhia. Põe como a gente”. Ele disse: “não vou pôr, me dilua”. O que isso quer dizer, faz um aumento de capital.

Que é a proposta de vocês que está sob análise da Justiça.

Foi o que fizemos. Mas quando chegamos dizendo, ok, vamos pôr. Ele: “vai falar com os bancos”. Fomos falar há três meses. E chegamos a um acordo com os bancos, mas os bancos disseram: “quem define é o controlador. Como vocês estão com eles?” Nós dissemos: “muito bem, ele que nos falou para vir falar com vocês”. Mas quando reunimos tudo, nessas três semanas, a Mobly estava ressuscitando. E a SPX disse: esquece o aumento de capital, vamos fazer a fusão. E começou a desandar tudo.

Você se decepcionou com o comportamento do Fernando Borges e da SPX nesses últimos tempos?

Mas totalmente! Porque o Fernando só tem a visão dele. Não é da empresa. Ele está indiferente à Tok&Stok, que não é o nosso caso. O que quero dizer é que a nossa única visão é salvar a companhia de uma forma, com eles ou sem eles. Eles, não. Querem sair porque não acreditam mais. E não acreditam porque colocaram a companhia nessa situação. Eles falam que a Ghislaine não trouxe o resultado esperado, mas eles tiveram seis anos para demolir e, reconstruir tudo em um ano, é difícil. Estamos percebendo que está melhor. Em agosto, as vendas foram 30% acima do orçamento, pelo jeito. Mas não estou certo.

“Eles [SPX] querem sair porque não acreditam mais [na Tok&Stok]. E não acreditam porque colocaram a companhia nessa situação”

Por quê?

Porque não consigo ver os números neste momento. Me cortaram de tudo. Vamos conseguir ver o resultado do trimestre. É fraca a palavra desapontar, porque cortar a Ghislaine era desnecessário. Mas, tudo bem, vamos admitir que estávamos em rota de colisão. O Fernando não tem interesse na companhia, quer sair e virar a página. Write off.

Qual é a sua avaliação do Roberto Szachnowicz, um conselheiro que votou pela destituição da Ghislaine como CEO, portanto contra a família. E depois pelo aumento de capital na companhia, contra os interesses da SPX?

Minha avaliação é que quando o Roberto votasse contra a SPX ele seria destituído. E a visão que se tinha era que tinha coisa mais importante pela frente. Não que a Ghislaine não fosse algo importante, mas era reversível. O Roberto, que aprendi a conhecer cada vez melhor, estava tentando ver o que era o melhor para a companhia. Às vezes, estávamos alinhados, em outras não totalmente. Mas, no fim, ele estava contra o negócio da Mobly. Ele percebeu, porque era uma evidência. Pega a imagem do avião. Eles vão nos derrubar. Ou vão se derrubar sozinhos.

Mas, com a aprovação do Cade à fusão, a Mobly assumiu a Tok&Stok.

Eles não sabem tocar a Tok&Stok. Se soubessem tocar, porque a Mobly não é uma Tok&Stok? Eles compram de fornecedores de produtos, são commodity. E eles vão aplicar isso na Tok&Stok, que tem os seus próprios produtos. A gente não deixa vender a terceiros, mas os deles vendem para outros clientes, outras lojas. Não funcionamos assim. Tivemos reuniões com eles, que disseram que vão lançar produtos próprios, para melhorar a marca. Faz 10 anos que estão nesse negócio, porque descobriram hoje que tem de fazer isso?

É uma questão emocional?

Não é a questão emocional, somente. É a questão da credibilidade, da competência.

“Consideramos eles culpados de tudo o que aconteceu, então por que vamos ter de comprar?”

Em um cenário que a Justiça atenda o pedido da família Dubrule, como será o dia seguinte? Como será o clima com a SPX e a conversa entre vocês?

Não garanto pelo lado de lá, mas acho que tem acordo. Sempre falamos, o responsável disso é o Carlyle [SPX], não queremos comprar você. Queremos pôr dinheiro na companhia. Consideramos eles culpados de tudo o que aconteceu, então por que vamos ter de comprar? Hoje, poderíamos admitir e dizer: podemos fazer um acordo para vocês saírem dignamente, isso sim é uma das alternativas. Se for razoável, porque sabemos que há o aspecto da responsabilidade E como eles têm pavor da Tok&Stok, eles desconfiam.

Qual é o clima atual?

O clima hoje é: difícil ficarmos juntos. Não tanto por nós, mas por eles. Quando falamos que íamos pôr dinheiro na empresa, eles falam: “eles não vão. Falam isso, mas não vão pôr o dinheiro”. Não é verdade, não faz nenhum sentido. Eles falam porque não acreditam mesmo na Tok&Stok e acham uma loucura. O Fernando falou para mim em uma reunião: “não entendo, por que vocês não vão para a Riviera Francesa e abandonam isso tudo?” Eu respondi: “porque eu não sou você”. Ele não consegue imaginar que, para nós, não é a questão emocional, que existe. A gente acredita. É uma tristeza ver a empresa desaparecer. Porque a SPX quer sair do negócio, a Mobly precisa de uma boia para se salvar e a fusão é o abraço do afogado. Mas um acordo a gente consegue. Estamos dispostos a fazer um esforço porque aprendemos. Se tivermos de fazer isso, faremos.

E se for o contrário, se não der certo?

Se não der certo, se não der certo… Não vou dizer. Ainda tenho ideias, mas que não posso falar porque não sei se vai dar certo. Mas não vamos abandonar tão já para ver se conseguimos vingar nossa posição. Se realmente virmos que não temos opção nenhuma, a gente talvez busque outra solução. Mas não vamos desistir tão rápido de abandonar a Tok&Stok. Vamos achar a solução.

Pelo que você falou, se a Mobly está assumindo a gestão, a família Dubrule enxerga que a destruição de valor da companhia pode ser grande?

Com o Fernando a gente está tentando o acordo. E uma das coisas que a gente fala é que temos de fazer esse acordo antes que seja tarde demais. Não queremos recuperar uma terra arrasada. E você tem toda razão: tem um limite. Esperamos que tudo seja reversível. Estamos trabalhando com a hipótese de que vamos voltar. Vai dar certo.

“Uma das coisas que a gente fala é que temos de fazer esse acordo antes que seja tarde demais. Não queremos recuperar uma terra arrasada”

Quem foi a maior concorrente da Tok&Stok?

Durante os primeiros cinco anos nunca fizemos propaganda e a Tok&Stok funcionou porque não existia nada igual. E pretendo ainda não existe nada igual no Brasil. Mas tiveram tentativas diversas. No início perdemos funcionários e fornecedores para nos copiar. E nenhum deles sobreviveu. O maior que tivemos foi a Etna, que também fechou. Eles tinham dinheiro demais, até. Mas não foi bem administrada. Fizeram tudo enorme, de uma vez só. Nós crescemos aos poucos. Tínhamos lojas grandes porque fechávamos a pequena para fazer uma maior. Não queríamos ter muitas lojas. Foi um crescimento orgânico, devagar. E eles entraram de uma vez, sem experiência nesse business e perderam muito dinheiro. A Etna sempre perdeu. Podia, porque a família [Kaufman, dos controladores da Vivara] tinha muito. Não vou dizer que fazia mal [o negócio de móveis e decoração], porque me assustou. Foi o maior concorrente.

Como foi esse período de concorrência acirrada?

O interessante é que eu acho que foi a época que a Tok&Stok mais cresceu. Sabe por quê? Porque sempre fomos um negócio um pouco sozinho e para muita gente essa coisa [de móveis e decoração] era diferente. Quando teve a Etna, que fez muita propaganda, imediatamente as pessoas iam na Etna e visitavam a Tok&Stok, então aumentou o fluxo, aumentou a visibilidade da marca. Foi uma coisa muito boa. Mas acho ainda melhor eles não estarem mais (risos).

Por que os cinco executivos que comandaram a Tok&Stok não deram certo?

Pegando por ordem. O caso do [Luiz] Fazzio, que era um executivo que tinha muita experiência em hipermercado e corte de custos. Afinal, qual é a diferença de um mercado para o nosso negócio? Lá eles vendem a marca de todo mundo e só tem de ter uma operação logística muito boa, reposição de estoque, preço e custos. Ele entrou no Carrefour para salvar o Carrefour, que estava numa crise violenta. Ele era muito bom nisso. E entrou na Tok&Stok e aplicou a mesma regra: começou a cortar custos. Não estou brincando, ele cortou de tudo. E o que fazia diferença. Ele achava que as nossas coisas eram frescuras.

“O Carlyle queria fazer o IPO. Nós também, estávamos bem alinhados com o Carlyle, sem dúvida, mas não com o método”

Não houve transição?

A Ghislaine pensava em fazer uma transição de seis meses para explicar todos os detalhes, mas ele aceitou ela cinco dias. E tirou fora, dizendo: “vou resolver isso melhor”. Porque tinha de melhorar os custos e melhorar o resultado porque o Carlyle queria fazer o IPO. Nós também, estávamos bem alinhados com o Carlyle, sem dúvida, mas não com o método. Esse é o primeiro, que pediu demissão sozinho. Ele abandonou e só deixou a história de corte: de custos e até das árvores nas lojas.

As árvores são as frescuras a que você se refere?

Tínhamos árvores bonitas, para dar um ar natural nas lojas e ele cortou. Porque são frescuras que ele não entendia. Da mesma forma, a Ghislaine mostrava as prateleiras para ele, todas divididas por cor. Mas qual é a cor que mais vende?, ele perguntou. Preto. Então faz tudo preto. Tinha de funcionar por giro e o nosso business não é só isso. Tem os dados racionais e os estéticos e emocionais. Essa mistura do toque e do estoque, a emoção e a razão. O tok são os valores da emoção e da estética e o estoque são os racionais. E como ele tinha cortado muita da cultura, os que o sucederam nunca conheceram a Tok&Stok como era. Isso foi um problema.

Depois do Fazzio veio o Ivan Murias.

Sim. O primeiro foi o cortador de custo, o segundo foi o estrategista errado. Ele comprou uma empresa de tecnologia, para transformar a Tok&Stok em uma empresa de tecnologia e entrar na bolsa de valores como uma empresa de tecnologia. Os múltiplos eram muito melhores. Era 30 vezes o valuation de uma empresa de varejo. Então, tinha esse objetivo de transformação. O chairman da Tok&Stok [Daniel Sterenberg] na época nos vendeu e fazia sentido. De novo, estávamos de acordo em nos parecer mais tecnológicos. Pode ser, mas o meio…

O que deu errado?

Compramos essa empresa, porque estava difícil contratar pessoas de tecnologia. Veio essa startup e começamos a trocar tudo. Mas tudo funcionava. E ficamos com um site que não funcionava mais e sem a nossa operação de logística e gestão de loja. O sistema que tínhamos era um sistema colcha de retalho, mas totalmente adequado, integrado na operação, desenvolvido em casa. Fizemos um novo centro de distribuição em Extrema, para ter incentivos fiscais, mudamos para lá com o novo sistema que não funcionou. Aí foi a catástrofe. Veio a pandemia, não conseguimos entregar nada. A pandemia atrapalhou? Sim. Teria nos atrapalhado? Sim. Mas jamais como atrapalhou, porque não funcionava mais nada. O segundo foi o estrategista errado.

E o terceiro executivo?

Depois apareceu o Octávio Lopes, era um CEO de sucesso, fez a Equatorial, um IPO de sucesso. Era o nome ideal para levar o IPO para frente. Mas ele não entendia nada de varejo. Esse nunca tinha colocado os pés. Não tinha noção e não tinha modéstia, sinceramente, de saber que ele não sabia. Todo mundo pode não saber, mas ele não sabia que não sabia. Por exemplo, ele falou para nós que éramos bem-vindos para ajudar e disse: “vou chamar vocês”. Respondemos que estávamos à disposição. Nunca nos chamou. E, de novo, a cultura da empresa tinha desaparecido. Ele veio com a proposta de montar novas lojas, mas a gente via que a Tok&Stok estava se endividando, que estava mal. E ele ainda avisou do IPO, pisou no acelerador e abriu 20 lojas, de um novo modelo [Studio], que fechamos quase todos. Sobra uma na Paulista e uma em Brasília. E fez um monte de bobagens, acelerou e aí a dívida… incrível como vai rápido. Ele se deu conta e foi embora, para a Light.

O sucessor dele foi justamente o chairman, o Daniel Sterenberg, certo?

Veio o chairman, que surtou. O Fernando Borges sempre nos culpa: “vocês falam que somos nós, mas vocês quiseram ele. Eu tinha falado que não ia dar certo”. É verdade. Mas por que a gente falou? Porque cada vez ia se buscar o melhor do ramo, o melhor profissional, com currículo perfeito. Mas não aprendemos? Foram três em seguida e cada vez vamos cometer o mesmo erro, com alguém que não sabe nada. Nós temos alguém, que é o Daniel. E ele quer. Teve a mudança no Carlyle, no momento em que foi para a SPX. Ele quer e conhece, gosta da Tok&Stok. Foi ele que levou o deal para o Carlyle. E conversando com ele, a gente entendia que ele sabia o que tinha de fazer.

Novamente, o que deu errado?

Ele entrou lá, se perdeu, entrou em depressão e sumiu. Ficou sete, oito meses. Isso eu reconheço que o Fernando falou com a gente: ‘olha, ele não vai dar certo. Ele é do business de private equity, que se toma uma decisão a cada dois anos. No melhor dos casos, uma por ano. No varejo, você tem de tomar 10 decisões por dia. Ele não vai aguentar. Eu conheço ele bem”. Ele falou certo. Não conseguiu. As pessoas chegavam com pressão, de ter de fazer. Ele entrou em uma empresa muito mal. Não é ele que causa o problema, ele simplesmente não conseguiu endireitar.

Por fim, vem o Roberto Szachnowicz, com a experiência de ter comandado a Etna.

O Roberto apareceu indicado por um amigo, gostei dele e apresentei, mas ele não podia entrar imediatamente. Aí a Ghislaine entrou nessa ponte. E ela percebeu tudo o que tinha de fazer, ela é muito rápida, conhece a operação. Aí vendemos para o Carlyle [SPX] que a Ghislaine tinha de ficar e o Roberto passou a ser do conselho. Fizemos esse entendimento com ele e acho que foi muito melhor. O problema foram os três primeiros: o primeiro que tirou a cultura da empresa, o segundo que fez a estratégia errada e o centro de distribuição e o terceiro que fez a dívida aumentar.

Negócios

Itaú prepara ofensiva na disputa com as carteiras digitais

O Itaú prepara duas ações para tentar derrubar uma liminar da Superintendência-Geral do Conselho Administrativo de Defesa Econômica (Cade), que impôs uma medida preventiva contra o banco no âmbito de um processo administrativo que apura imposição de barreiras em transações de carteiras digitais de concorrentes, apurou o NeoFeed.

A primeira das medidas é um recurso no próprio Cade para que a liminar possa ser analisada pelo tribunal do conselho, colegiado que conta com sete participantes. A liminar foi uma decisão de Alexandre Barreto, superintendente-geral do Cade.

Além de recorrer ao próprio Cade, o Itaú vai entrar na Justiça Federal do Distrito Federal para tentar anular a decisão do órgão concorrencial brasileiro, alegando que não exerceu o direito ao contraditório e que teve o seu direito de defesa cerceado.

Nos dois casos, o objetivo do Itaú é derrubar a liminar, que ordena ao banco que cesse imediatamente as condutas consideradas irregulares sob pena de uma multa diária de R$ 250 mil. A decisão é de 14 de fevereiro, mas se tornou pública na sexta-feira, 21 de fevereiro. A informação foi noticiada em primeira mão pelo jornal Valor Econômico.

A tese da defesa do Itaú, além de recorrer do mérito da questão, é que ao longo do processo administrativo, a área jurídica do banco não teve acesso a todo o processo, pois muitas das acusações feitas ao Itaú estavam tarjadas (não podiam ser vistas), segundo uma fonte próxima ao banco.

O processo foi aberto no Cade, no ano passado, a partir de uma representação do Ministério Público Federal, que recebeu denúncia da Associação Brasileira de Internet (Abranet), que tem entre seus associados PicPay, Mercado Pago, RecargaPay, entre outras carteiras digitais.

A Abranet alega que o Itaú está bloqueando transferência de recursos de cartões emitidos pelo banco na modalidade de crédito de forma discriminatória. Segundo a liminar, “foram coletadas informações, fundadas em ampla documentação, relativas à existência de recusa/negativa de transações via cartões de crédito”.

Em nota enviada ao NeoFeed (confira a íntegra no fim do texto), o Itaú diz que “teve seus direitos gravemente violados, quando lhe foi negado acesso à íntegra dos autos e, estranhamente, é o único implicado na medida preventiva, ainda que haja evidências no processo de que outros bancos e fintechs possuem práticas semelhantes de negativa de transação. Nesse contexto, o Itaú está convicto de que não violou qualquer regra de livre concorrência e recorrerá contra a medida preventiva para as instâncias competentes”.

Uma fonte próxima ao banco diz que desde 2022 o Itaú notou que titulares de cartões emitidos pelo banco usavam o cartão na modalidade crédito para transferir dinheiro para carteiras digitais. E que as taxas de inadimplência desses clientes eram altas.

Na nota enviada ao NeoFeed, o Itaú informa que “apurou que transações com cartões de crédito em carteiras digitais, realizadas para transferências de valores e pagamento de contas e boletos, apresentavam inadimplência até cinco vezes superior às transações de compra com cartão de crédito”.

A partir disso, o Itaú criou ratings para os clientes de carteiras digitais. Aqueles com boas notas, podiam transferir dinheiro para qualquer carteira, sem restrições. Os de pior, não conseguiam fazer o cash in. Nas notas intermediárias, havia também algumas restrições.

“Essas regras valem para todas as carteiras digitais, inclusive o iti, que é do próprio Itaú”, afirma essa fonte. “Tanto que o Itaú aprovou, em 2024, mais de 70% das transferências solicitadas para o PicPay. Não há nenhuma discriminação.”

Outro ponto da defesa do Itaú é que, como emissor do cartão, ele tem o direito de administrar os limites dos clientes, bem como aprovar ou negar autorizações de transferências e compras.

No texto que justifica a medida preventiva, Alexandre Barreto, superintendente-geral do Cade, escreve que as práticas “relatadas ao Ministério Público Federal pela PicPay envolvem o fato de que o Banco Itaú recusa transações com cartão de crédito embarcado em sua plataforma para pagamento de boletos, transferências Pix ou transferências entre clientes (P2P), ao passo que este banco emissor permite que os mesmos tipos de transações sejam realizadas nos seus próprios canais, como aplicativos digitais e sites.”

Uma fonte próxima ao PicPay disse ao NeoFeed que o Itaú não só começou a negar as transações, como também, após identificar que era via uma carteira digital, oferecer o seu serviço. “E você sabe o poder de mercado que o Itaú tem. Principalmente na área de cartões”, afirma.

Sobre o Mercado Pago, o superintendente-geral do Cade diz que a empresa “relatou que, além das recusas relacionadas à autorização das transações nas carteiras digitais, o Representado não estaria utilizando os códigos de respostas acerca dos motivos da recusa, o que dificulta a visibilidade e a transparência nos critérios adotados.”

E, Abranet, por sua vez, segundo o texto de Barreto, destaca que a atuação do Itaú “revela que as Associadas narram uma série de problemas por elas vivenciados em relação àquele banco emissor”.

Procurada, a Abranet não retornou aos pedidos de comentários. O PicPay disse que não iria comentar. E o Itaú enviou a nota abaixo:

“O Itaú Unibanco apurou que transações com cartões de crédito em carteiras digitais, realizadas para transferências de valores e pagamento de contas e boletos, apresentavam inadimplência até cinco vezes superior às transações de compra com cartão de crédito. Essa alta inadimplência leva ao desequilíbrio financeiro das transações com prejuízos mensais relevantes para a instituição, além de contribuir para um aumento significativo do superendividamento das famílias. Por essas razões e com base nas regras de boas práticas bancárias, aplicáveis ao produto cartão de crédito, e na lei de prevenção ao superendividamento, o Itaú iniciou a negativa de algumas transações com cartão em carteiras digitais, especialmente aquelas tentadas por pessoas economicamente vulneráveis. Desde 2022, essa decisão foi compartilhada com as carteiras digitais e com o Banco Central, que sempre ratificou a legitimidade da conduta do Itaú. Em relação à preventiva, o Itaú teve seus direitos gravemente violados, quando lhe foi negado acesso à íntegra dos autos e, estranhamente, é o único implicado na medida preventiva, ainda que haja evidências no processo de que outros bancos e fintechs possuem práticas semelhantes de negativa de transação. Nesse contexto, o Itaú está convicto de que não violou qualquer regra de livre concorrência e recorrerá contra a medida preventiva para as instâncias competentes.”

Negócios

Onda verde: como o pistache se tornou uma mania global

Não é preciso ser ligado em gastronomia para ver que o Brasil “pistacheou“. Originária do Oriente Médio, a noz de cor esverdeada está por todos cantos. Em petiscos, pratos salgados, doces, bolos, sorvetes. Se é comida, pode apostar, há sempre um jeito de incluir o ingrediente-fenômeno na receita.

A febre do pistache é, com o perdão do trocadilho, fruto de um dos cases de marketing mais bem-sucedidos dos últimos anos — no mundo todo. E tudo começa nos Estados Unidos. Graças a uma série de inovações agrícolas, os americanos começaram a produzir a noz em quantidades colossais. Como o mercado interno não daria conta de absorver safras cada vez maiores da oleaginosa, decidiram pintar o planeta de verde.

Até a década passada, o grande produtor de pistache era o Irã. Ainda que a noz não esteja na lista de sanções impostas ao governo dos aiatolás por boa parte do Ocidente, os agricultores iranianos têm sofrido com as restrições ao acesso a apoios financeiros internacionais.

Assim, os americanos assumiram a liderança global. Hoje, eles são responsáveis por 523,9 mil toneladas anuais, segundo dados do portal Atlas Big. Enquanto no Irã as colheitas chegam a 135 mil toneladas. Em terceiro lugar está a Turquia, com 119,3 mil toneladas.

E é aí que entra o trabalho da American Pistachio Growers (APG), uma associação sem fins lucrativos que representa mais de 800 produtores da Califórnia, Arizona, Novo México e Texas, criada justamente para dar visibilidade ao produto dos Estados Unidos e ajudar na vazão do estoque do país. Foi criado até o dia mundial do pistache: 26 de fevereiro.

Uma das principais iniciativas do grupo foi promover o produto nas redes sociais, com influenciadores e chefs estrelados de todo mundo enaltecendo a versatilidade e o sabor leve, entre o doce e o salgado, do pistache. E, claro, os benefícios para a saúde de uma das proteínas vegetais mais completas, rica em antioxidantes e fibras.

Publicação recente na plataforma da associação garante: “Dois punhados diários de pistache podem ajudar a proteger os olhos dos danos causados pela luz azul [de telas de computador e celular] e podem reduzir o risco de problemas de visão relacionados à idade”. Apelar para a saúde é cartada das mais certeiras.

No Brasil, desde 2021, o escritório de São Paulo do Departamento de Agricultura dos Estados Unidos também ajudou a impulsionar as vendas do produto, com ações publicitárias no País, incluindo depoimentos em redes muito utilizadas pela geração Z, como o TikTok. Deu certo.

Em 2003, as importações de pistache movimentavam apenas US$ 400 mil. Vinte anos depois bateram US$ 8,8 milhões, aumento de 2.200%, em duas décadas, segundo estudo da fintech de comércio exterior Vixtra, com base em dados da Secretaria de Comércio Exterior, do governo federal.

E, das 608 toneladas que chegam hoje ao mercado brasileiro, quase 80% vem dos Estados Unidos, movimentando US$ 6,8 milhões. A noz argentina fica com 18,2% (US$ 1,6 milhão) e a iraniana, com 4,1% (US$ 0,4 milhão).

“A estratégia dos Estados Unidos foi extremamente bem-sucedida. A geração Z é muito conectada à novidade”, diz Luciana Florêncio, professora do mestrado Profissional em Comportamento do Consumidor, da Escola Superior de Propaganda e Marketing (ESPM), em entrevista ao NeoFeed.

Para ela, a “glamourização” do produto importado e a grande exploração nas redes sociais foram fundamentais para o sucesso de vendas da oleaginosa, em suas mais variadas formas.

“As nossas atitudes impactam o comportamento de consumo. E isso também vem de olhar o que o outro faz”, afirma Florêncio. “O pistache viralizou nas redes sociais, somado ao discurso da moda de um produto saudável e da facilidade do acesso.”

E, isso, apesar do preço do fruto ser ainda um tanto salgado: R$ 200, em média, o quilo.

O sucesso da noz gelada

Na gelateria Bacio di Latte, ainda que todo o pistache consumido nas lojas do País venha do Sul da Itália, a empresa percebeu, em volume e em faturamento, o crescimento do consumo no Brasil a partir das plantações dos Estados Unidos.

Em 2022, a empresa importava 30 toneladas da noz. No ano passado, foram 100 toneladas, exatamente para suprir o aumento da demanda.

Nas 200 lojas da rede no país e nas nove nos Estados Unidos, além dos 8 mil pontos de venda no varejo, o gelato de pistache lidera no volume de vendas em todas elas. No top 5 dos produtos mais pedidos, está a mousse… de pistache.

“Hoje as vendas de produtos com pistache representam 50% a mais do que o segundo colocado, o chocolate belga”, diz Fábio Medeiros, diretor de marketing da Bacio di Latte.

Dos R$ 850 milhões faturados pela empresa em 2024 (e que deve chegar a R$ 1,2 bilhão em 2025), 20% vêm dos produtos com sabor pistache. Hoje são mais de 15 itens oferecidos pela empresa de sabores derivados da oleaginosa.

E, para Medeiros, acreditem, ainda há espaço para crescer. “Com mais marcas e mais pistache disponível, sendo produzidos por docerias menores e grandes marcas, o produto entra mais na cabeça do consumidor. E quem oferece algo de qualidade, sai ganhando com isso”, afirma executivo.

Veio para ficar

Os analistas de mercado e especialistas em marketing concordam. Para Florêncio, da ESPM, a febre do pistache não é moda passageira, não. O produto, segundo ela, deve ser incorporado de vez ao hábito de consumo do brasileiro.

“Vai chegar o momento da análise crítica sobre as várias formas do pistache, mas acredito que o ingrediente em si passe a fazer parte da realidade do consumidor. Essa associação de que é um produto saudável está na base de consumo. E isso já foi feito”, afirma a professora da ESPM.

Ela acredita que o marketing do pistache poderia ser uma boa inspiração para o crescimento de volume das oleaginosas brasileiras no exterior, como a castanha do Pará, conhecida globalmente como “castanha do Brasil”.

Mas, para José Eduardo Camargo, presidente da Associação Brasileira de Nozes, Castanhas e Frutas Secas (ABNC), ainda é necessário que o setor faça a lição de casa.

“O marketing precisa estar associado à disponibilidade do produto, que é o ocorre nos Estados Unidos”, diz Camargo. “Para nós, seria importante aumentar a produção da castanha. Mas o exemplo dos americanos deve, sim, servir de inspiração.”

Ainda que haja demanda para aumento no volume da importação, é possível que o Brasil comece a dar alguns pequenos passos para sair da condição de apenas comprador para se transformar também em produtor de pistache.

A Embrapa Agroindústria Tropical, por exemplo, desenvolve projeto para o início de cultivo do pistache até 2027 no Ceará, com colheitas previstas para 2035. O momento agora é de definição do material genético, para adaptação da planta no Nordeste brasileiro. E de onde virão as amostras dos genes? Dos Estados Unidos, claro. O pistache realmente veio para ficar.

Negócios

O peso de ser filha de um mito chamado Elvis Presley

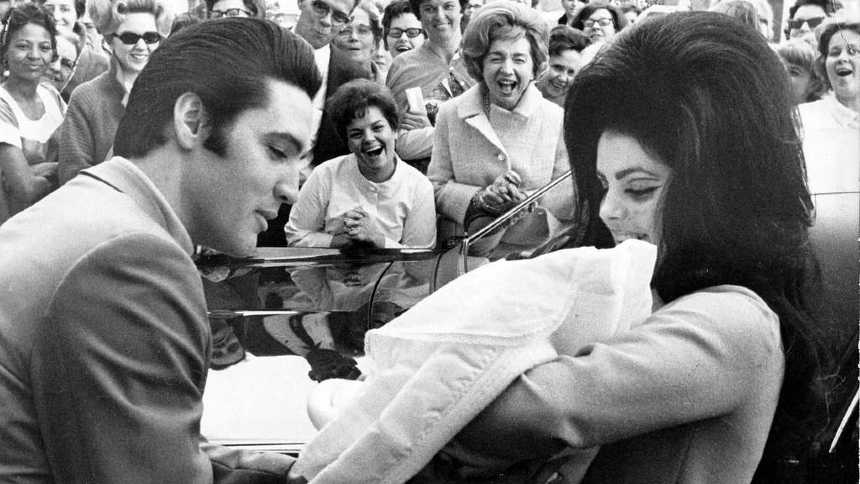

Lisa Marie Presley era filha de um rei. O do rock. Mas, em sua mente de criança, a grandiosidade de Elvis ia muito além: “Eu achava que meu pai podia mudar o clima. Para mim, ele era um Deus. Um ser humano eleito”. Para o bem e para o mal: “Se estivesse de péssimo humor, o tempo lá fora ficava terrível; se o dia estivesse tempestuoso, era porque ele estava prestes a estourar”.

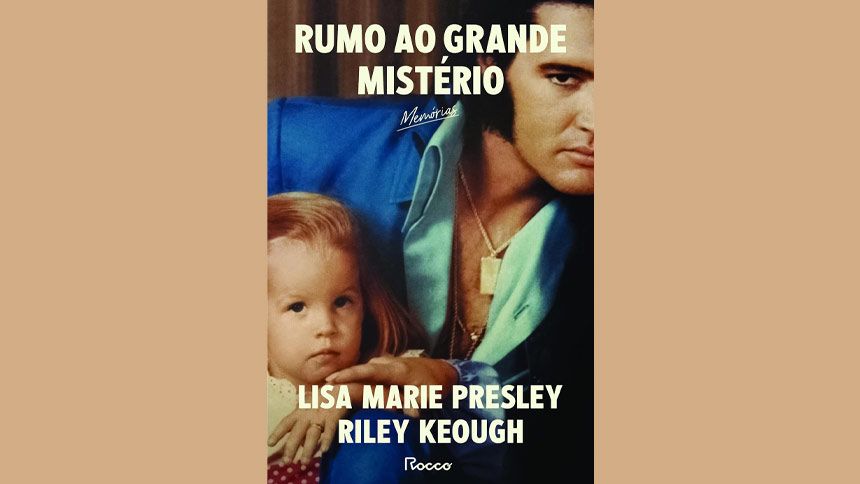

As lembranças de Lisa Marie com o pai são os melhores momentos da autobiografia póstuma Rumo ao grande mistério: Memórias. Ela tinha apenas oito anos, quando o corpo do astro foi encontrado em 16 de agosto de 1977, em um dos banheiros da mansão Graceland, em Memphis, no Tennessee.

O livro estava quase pronto quando a autora morreu em 12 de janeiro, de 2023, aos 54 anos, vítima de uma obstrução intestinal, em decorrência de uma cirurgia bariátrica para perda de peso. Rumo ao grande mistério foi finalizado por sua filha mais velha, a modelo e atriz Riley Keough, de 35 anos.

Lisa vinha trabalhando na autobiografia há bastante tempo, mas não conseguia terminá-la. Em janeiro de 2022, um mês antes de morrer, pediu ajuda a Ryle para finalmente encerrá-lo. No processo, a atriz usou gravações feitas pela mãe.

E o resultado impressiona pela sinceridade — e pela riqueza de detalhes. O amor incondicional pelo pai; a vida em Graceland; a convivência com a mãe Priscilla; as frequentes mudanças de escola por causa de mau comportamento; a luta contra o vício em álcool, drogas e remédios; o relacionamento com o ator e músico Danny Keough; o casamento com Michael Jackson; o luto pela morte do filho Benjamin Keough, entre outras passagens. Da narrativa emerge uma mulher apaixonada, alegre, carinhosa e complexa. De uma solidão comovente.

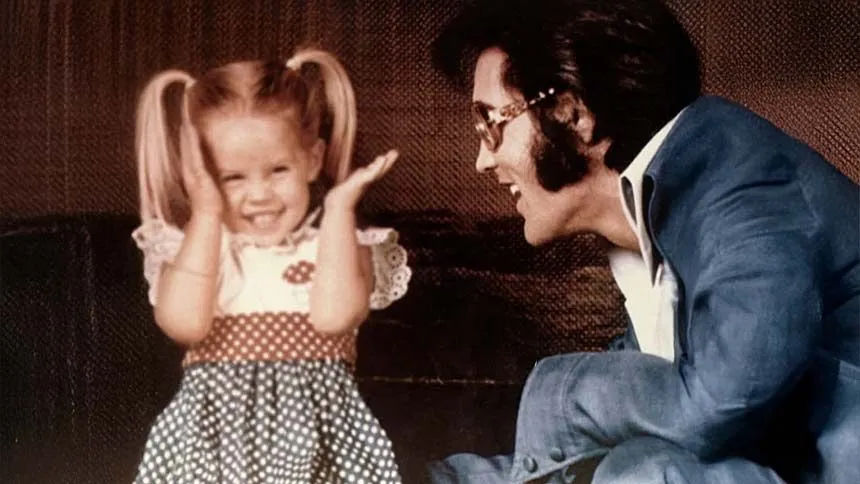

A convivência entre Lisa e Elvis era restrita às férias escolares, já que ela vivia com a mãe, em Los Angeles — Elvis e Priscilla se divorciaram em 1973. Apesar do tempo restrito, pai e filha mantiveram uma relação estreita, marcada pela busca quase obsessiva da menina para agradar a Elvis.

“Fazê-lo feliz, fazê-lo rir — era este o meu mundo inteiro. Se eu descobrisse que ele achava certa coisa engraçada, faria aquilo o máximo possível para diverti-lo”, lê-se na obra, lançada no Brasil pela editora Rocco. “Nossa proximidade era muito maior do que eu jamais deixei transparecer a qualquer pessoa no passado. Ele me amava muito e era muito dedicado, mil por cento presente o tanto quanto podia, apesar de todos ao seu redor.”

Mas a vida ao lado do cantor não era fácil. “Ele era intenso e ninguém queria ser o alvo da sua raiva”, lembrou Lisa. Se ela o aborrecia, ou se ele estava zangado com a filha, parecia que era o fim do mundo: “Eu não conseguia suportar. Quando ele se chateava comigo, eu levava para o lado pessoal e ficava simplesmente destroçada. Queria a aprovação dele em tudo”.

Mesmo depois de anos, mesmo adulta, a filha nunca superou a perda do pai: “Houve noites em que eu simplesmente fiquei bêbada, ouvi sua música, sentei-me e chorei. A tristeza ainda vem. Ela ainda está lá”, contou.

Erguida em 1939 por um médico e comprada por Elvis vinte anos depois, Graceland merece uma longa, emotiva e minuciosa descrição de Lisa. Tão minuciosa que o leitor parece passear pelo lugar, em sua companhia.

Lisa Marie tentou carreira na música e chegou a lançar três álbuns, mas nunca deslanchou. Em 1994, se casou com outro rei — o do pop, Michael Jackson. A união foi o oficializada apenas 20 dias depois do divórcio de Keough e durou apenas dois anos.

“Michael (lhe) disse: ‘Não sei se você notou, Lisa Marie, mas estou completamente apaixonado por você. Quero que nos casemos e que você tenha meus filhos’. Eu não disse nada imediatamente, mas então falei: ‘Estou realmente lisonjeada, não consigo nem falar’. Naquela época, eu sentia que estava apaixonada por ele também”, relatou a autora.

“Acho que Michael tinha beijado Tatum O’Neal e ele teve um caso com Brooke Shields, que não foi físico, exceto por um beijo. Ele também disse que Madonna tentou ficar com ele uma vez, mas nada aconteceu entre os dois. Eu estava apavorada porque não queria fazer o movimento errado.”

Em uma entrevista de 2023, Priscilla disse que o astro só se casara com Lisa por causa de sua obsessão por Elvis.

Rumo ao grande mistério traz ainda outra passagem dolorosa da vida de Lisa: a perda do filho Benjamin. Em julho de 2020, no auge da pandemia, o jovem de 27 anos cometeu suicídio e, até enterrá-lo em Graceland, ela manteve seu corpo em casa, em gelo seco, por dois meses — o que suscitou uma enorme polêmica, quando livro foi lançado nos Estados Unidos.

Por não saber como lidar com a morte de Benjamin, Lisa justificou: aquele tempo fora importante para que ela conseguisse se despedir do filho.

Uma sensação muito semelhante à vivida por ela com Elvis, cujo corpo ficou em caixão aberto por dois dias, na mansão de Memphis: “Ter meu pai em casa após sua morte me ajudou muito, porque eu podia passar tempo com ele e falar com ele.”

As memórias de Lisa são dolorosas, mas pontuadas por situações de humor. Quando era criança, por exemplo, divertia-se às custas dos fãs que se aboletavam nos portões de Graceland. Por US$ 20, prometia a menina, ela tiraria uma foto de Elvis. Em vez do cantor, no entanto, ela fotografava a mansão.

Eram tempos alegres. Mas Lisa cresceu e teve de enfrentar as dificuldades da vida adulta e o peso de ser a filha única de uma lenda.

-

Entretenimento8 meses atrás

Entretenimento8 meses atrásda Redação | Jovem Pan

-

Negócios7 meses atrás

Negócios7 meses atrásO fiasco de Bill Ackman

-

Entretenimento6 meses atrás

Entretenimento6 meses atrásJovem Pan | Jovem Pan

-

Tecnologia9 meses atrás

Tecnologia9 meses atrásLinguagem back-end: veja as principais e guia completo sobre!

-

Empreendedorismo9 meses atrás

Empreendedorismo9 meses atrás5 maneiras de garantir acolhimento às mães na empresa

-

Tecnologia9 meses atrás

Tecnologia9 meses atrásLinguagem de programação Swift: como programar para IOS!

-

Entretenimento9 meses atrás

Entretenimento9 meses atrásGisele Bündchen arrecada R$ 4,5 milhões para vítimas de enchentes no RS

-

Negócios9 meses atrás

Negócios9 meses atrásAs duas vitórias da IWG, dona de Regus e Spaces, sobre o WeWork: na Justiça e em um prédio em SP