Negócios

Um mergulho na arte de Zéh Palito, o pintor que conquistou Beyoncé e Jay-Z

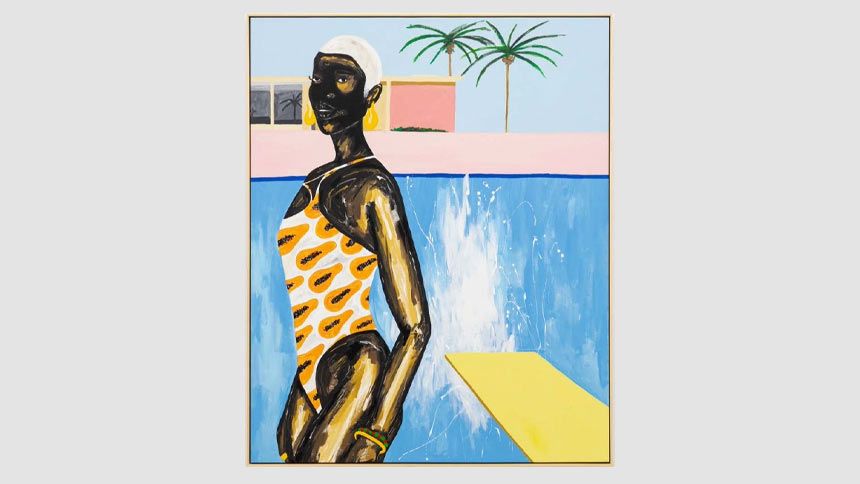

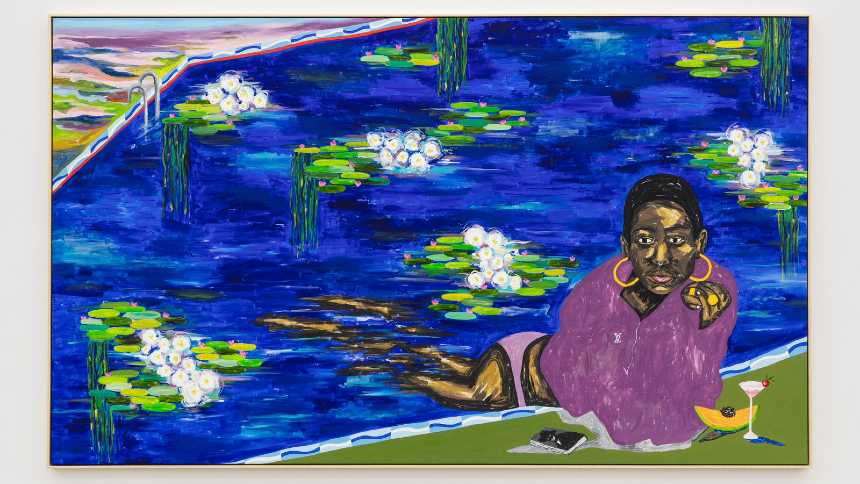

Uma figura feminina negra, destacada por pinceladas vibrantes, está à beira de uma piscina ensolarada. Com um olhar sereno e altivo, vestida com um maiô estampado de papaias, ela posa diante de uma casa modernista, cujas paredes em tons pastel contrastam com o azul da água.

O trampolim amarelo, congelado no instante do salto, torna-se uma metáfora silenciosa para o próprio mergulho de Zéh Palito, autor da pintura, na arte contemporânea. Intitulada The Negro Splash, a obra faz parte da exposição Cars, Pools & Melanin, em cartaz na galeria Perrotin, em Nova York.

“Carros e piscinas são frequentemente associados ao transporte e ao lazer. Porém, quando esses elementos se relacionam com a figura negra, marcada pela alta concentração de melanina, também evocam episódios de segregação racial e de luta por liberdade nos Estados Unidos,” explica Zéh, em conversa com o NeoFeed.

O artista se inspira no trabalho A Bigger Splash, do britânico David Hockney, famoso por seus trabalhos retratar pessoas brancas à beira da piscina. Contudo, Zéh recontextualiza a cena, lembrando-nos que, até a assinatura da Lei dos Direitos Civis de 1964, a população negra americana frequentemente enfrentava proibições ou restrições severas quanto ao uso de piscinas públicas.

“Quero falar com meu trabalho sobre as experiências de corpos negros e de minorias étnicas em momentos de lazer, amor, felicidade, empoderamento e autoconfiança,” afirma Zéh. “Cada retrato busca fazer com que essas pessoas se tornem protagonistas de suas próprias histórias.”

Além de 16 pinturas, ele também apresenta suas primeiras esculturas nesta exposição: “Banana Cósmica”, feita em fibra com pintura automotiva rosa; “Banana Prata”, em alumínio; e a “Banana Ouro”, em bronze polido.

Para ele, a fruta é a representação de “nossa tropicalidade e nossa identidade como brasileiros, sul-americanos e latinos”.

Dos campos às telas

Ao pintar figuras negras empoderadas, Zéh, hoje com 37 anos, reflete também sobre sua própria trajetória. Nascido Danilo, nos subúrbios de Limeira, no interior paulista, onde vive até hoje, ele é filho do soldador Marcel e da empregada doméstica Leide.

Como muitos meninos negros de periferia, via no futebol a chance de uma vida melhor. Aos 15 anos, uma lesão no joelho, porém, frustrou seus planos de carreira no esporte.

Percebendo o interesse do filho pelo desenho, Leide o inscreveu em um curso de pintura a óleo oferecido pela prefeitura, onde ele era o mais novo da turma de sexagenários. Recebeu ali as primeiras aulas de história da arte e de pintura.

Influenciado por um primo grafiteiro, logo o artista começou a levar as personagens que pintava nas telas para as ruas. E, como no grafite o comum é assinar com um pseudônimo, Danilo Ricardo Silva virou Zéh Palito.

Filho único, o artista recebeu uma educação sólida de seus pais. Embora não houvesse apoio financeiro, eles sempre ofereceram suporte emocional incondicional. Quando chegou o momento de escolher um curso para a faculdade, nunca o pressionaram a optar por áreas tradicionais, como medicina ou direito — frequentemente vistas como garantia de um futuro seguro. Diante da ausência de cursos de artes em sua cidade natal, estudou design.

Inglês na Zâmbia

Recém-formado, Zéh se inscreveu em um projeto voluntário na África, buscando uma experiência transformadora antes de se render à rotina de uma agência. A Zâmbia era o único destino com disponibilidade imediata, o que acabou se revelando uma excelente oportunidade para ele.

“No final, foi ótimo para mim, porque acabei aprendendo inglês”, conta. Durante a semana, ele ajudava a construir latrinas para combater a crise sanitária local. Aos sábados e domingos, participava de projetos artísticos, dando aulas para crianças e pintando murais em vilarejos remotos.

Ao retornar ao Brasil, decidiu deixar o design de lado e trabalhar apenas com arte. Começou a dar aulas em projetos sociais em Limeira e a criar murais. Participou de diversos festivais de arte urbana em todo o Brasil e acredita que há um mural seu em quase todos os estados do país.

Nessa época, tentou se inserir no mercado de arte e apresentou seu trabalho a vários galeristas. “Eles viam meu nome e afirmavam que, como Zéh Palito, eu não teria espaço na arte contemporânea”, lembra. “Eu deixei claro que não iria mudar e continuei. Minha entrada no mercado de arte acabou acontecendo primeiro fora do Brasil.”

Em 2016, enquanto pintava um mural em Newark, Nova Jersey, Zéh foi apresentado pessoalmente ao artista e curador Derrick Adams, com quem já mantinha contato virtual. “Ele viu meu mural, eu fui à abertura da exposição dele, e acabamos nos tornando amigos,” lembra.

Três anos depois, Adams o convidou para fazer uma exposição individual na instituição cultural Eubie Blake Cultural Center, em Baltimore.

Embora Zéh já tivesse exposto em galerias na Alemanha, França e Coreia do Sul, essa mostra foi a que o “colocou no radar do mercado de arte”, diz. “Derrick tem muita influência no meio da arte, e as pessoas ouvem o que ele diz”, descreve.

Suas obras hoje custam entre US$ 20 mil e US$ 70 mil e há fila de espera por um trabalho do artista.

O cowboy de roupa rosa

No Brasil, a entrada de Zéh no circuito das galerias também contou com um padrinho influente. Em 2020, enquanto pintava um mural no Museu Afro Brasil, ele chamou a atenção de Emanoel Araújo, figura central na promoção da arte afro-brasileira. Araújo então o recomendou ao galerista Guilherme Simões de Assis.

“Emanoel me disse que eu precisava conhecer um jovem artista incrível,” relembra o diretor da Simões de Assis, em entrevista ao NeoFeed. “Ele mencionou que sua pintura, além de vibrante, refletia a alegria e o empoderamento dos negros.”

A colaboração com a galeria culminou, em 2022, na exposição individual do artista Eu sei por que o pássaro canta na gaiola.

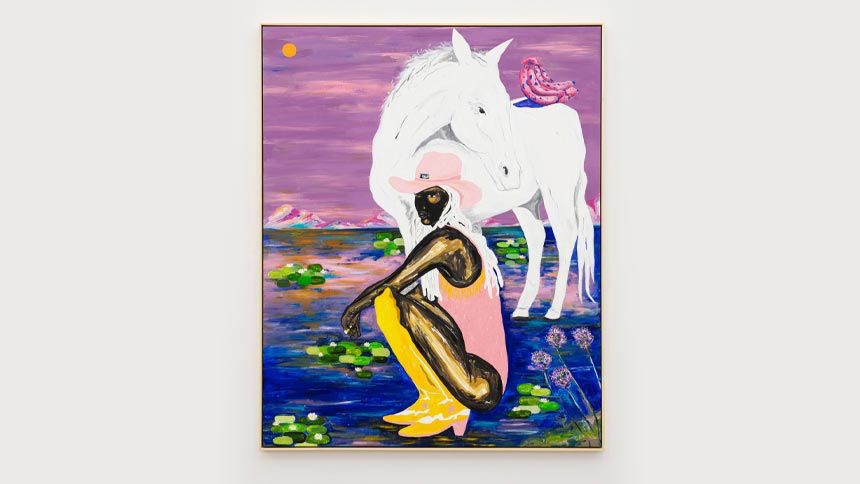

Nessa época, o trabalho de Zéh chamou a atenção da art-advisor de Jay-Z e Beyoncé. O casal acabou comprando a tela De Limeira a Barretos. A obra, um retrato de 160 por 125 centímetros, de um cowboy negro em traje rosa, ecoa os retratos de nobres do século 19.

“Quando estudamos retratos, vemos apenas pinturas de pessoas brancas. Parte do meu trabalho é retratar a figura negra em posições de empoderamento, felicidade e confiança”, afirma o artista. Um espaço que Zéh Palito também construiu para si mesmo.

Negócios

Em reestruturação, Azul lança ofertas de troca de dívida e emissão de R$ 500 milhões

A companhia área Azul anunciou nesta quarta-feira, 18 de dezembro, o lançamento de ofertas de troca de dívida como parte da implementação de suas transações de reestruturação e recapitalização cujos termos a empresa vem trabalhando nos últimos meses.

Em fato relevante, a empresa detalha a proposta, que inclui a substituição de notas sêniores garantidas de primeiro e segundo grau, com vencimentos em 2028, 2029 e 2030, por novas emissões com as mesmas condições de vencimento e juros.

Além disso, a empresa segue pedindo aos credores a eliminação de termos “restritivos”, liberação de garantias e eliminação de eventos de inadimplência. Segundo a empresa, o objetivo é otimizar a estrutura financeira, convertendo parte das dívidas em ações preferenciais.

Uma das ofertas é da Azul Secured Finance LLP aos detentores elegíveis de suas notas sêniores garantidas em uma base de primeiro grau, com vencimento em 2028 e juros de 11,93%. Pode-se

trocá-las por novas notas sêniores garantidas em primeiro grau, com mesmo vencimento em 2028 e juros de 11,930%.

A outra oferta é aos detentores elegíveis de suas notas sêniores garantidas em uma base de segundo

grau e juros de 11,5% com vencimento em 2029 e notas sêniores garantidas em segundo grau e juros de 10,875% com vencimento em 2030. Pode-se trocá-las por tais notas da série relevante por novas notas de 11.500%, com vencimento em 2029, e 10,875%, com vencimento em 2030, conforme aplicável, a serem emitidas pela Emissora.

A Azul afirmou que a consumação das trocas de dívida está condicionada ao envolvimento de pelo menos 66,67% do valor principal em aberto de cada série dos títulos existentes e pelo menos 95% do valor principal do que chamou de “notas 2L”, além da emissão das chamadas “notas superprioritárias”.

O prazo para participação antecipada para as ofertas de troca é 7 de janeiro e o prazo final é 15 de janeiro.

As operações preveem uma emissão de novas ações da Azul em três fases, com a companhia estimando que as primeiras ocorram até abril de 2025.

Simultaneamente, a Azul concordou com um grupo de credores em emitir até US$ 500 milhões em notas superprioritárias com vencimento em 2030, destinadas a reforçar o caixa da companhia.

Nesse sentido, esses recursos incluem o pagamento antecipado de US$ 157,5 milhões em dívidas-ponte e devem viabilizar maior flexibilidade operacional.

Como parte de tais recursos brutos, US$100 milhões seriam liberados para a Azul mediante o cumprimento de condições específicas.

As ações da Azul acumulam queda de 72% este ano. O mercado está acompanhando uma possível fusão com a concorrente Gol, que vem sendo ventilada ao longo do ano.

Negócios

A crise dos fundos multimercados não tem fim e a sangria bilionária continua. Há saída à vista?

Os fundos multimercados, que têm maior liberdade de alocação de recursos em diversas classes de ativos, tiveram uma sangria de R$ 324 bilhões de janeiro a novembro de 2024, segundo dados da Anbima. A explicação de boa parte dos gestores para esses saques está no desmonte de fundos exclusivos, que passaram a pagar come-cotas.

Mas um levantamento do BTG Pactual, no qual o NeoFeed teve acesso com exclusividade, mostra que os saques vão além dos recursos dos fundos exclusivos. O banco de investimento identificou o fluxo para os fundos multimercados “puro sangue”, sem considerar aqueles exclusivos ou que seguem outras estratégias, como de crédito, mas que recebem a mesma classificação.

A conclusão não deixa dúvidas sobre a crise dos multimercados: os resgates somaram R$ 100 bilhões em 2024, superando os R$ 60 bilhões do ano passado. Desde 2022, as retiradas dos fundos analisados como multimercados “puro sangue” acumulam R$ 180 bilhões. Para chegar aos números, o BTG aplicou critérios como tamanho, estratégias, análises qualitativas das gestoras e número de cotistas.

A questão que se coloca é quando essa sangria vai parar? E o que explica essa debandada dos investidores rumo a outros ativos? Uma das razões está no desempenho dos multimercados.

Um levantamento da Elos Ayta Consultoria mostrou que apenas 34% dos fundos multimercado ficaram acima do CDI no ano de 2023. Em 2024 até novembro, esse número subiu um pouco, para 42% acima do benchmark.

“Os resgates são resultados de uma performance ruim, mas acima de tudo porque eles não cumprem o seu papel de diversificação na carteira há três anos”, diz Eduardo Castro, CIO da Portofino Multi Family Office. “Neste mundo pós-pandemia, os fundos vão bem quando o mercado vai bem. E quando vai mal, em vez de minimizarem as perdas como esperado, perdem até mais.”

É importante lembrar que a indústria viveu um grande boom entre 2012 e 2019 com o crescimento das plataformas digitais e a democratização dos investimentos, o que possibilitou o surgimento de várias novas assets e levou os multimercados ao investidor de varejo.

Quando a taxa de juros foi caindo e chegou a 2% em 2020, os investidores tomaram mais risco. Mas, à medida que o Brasil voltou à taxa média anual de juros de dois dígitos, o investidor foi saindo do risco.

Os investidores mais sofisticados, que seguraram a posição em seus altos e baixos até este ano, olharam a relação risco-retorno dos últimos 36 meses e avaliaram que não compensava ficar alocado nessa estratégia.

O que se espera é um retorno de CDI+3% no longo prazo para esse risco. O Itaú Fund of Funds fez um filtro para ver qual é, de fato, um multimercado “puro sangue”, e não um fundo temático com essa classificação, e analisou quais (dos 102 fundos na lista) nos últimos cinco anos teve um retorno de CDI +3%.

Em 2019 e 2020, 57% e 42%, respectivamente, entregaram essa rentabilidade. Em 2021 e 2022, apenas 22% e 16% respectivamente. E em 2023 e 2024, menos de 10% conseguiram esse resultado desejado.

“Sem dúvida estamos vivendo um momento de crise da indústria, que “inchou” muito nos últimos anos. E agora vive-se um processo de seleção de quem realmente está apto para lidar com as adversidades e entregar valor para o cliente”, afirma Rodrigo Giordano, superintendente da área de fund of funds do Itaú.

A tributação dos fundos exclusivos acelerou os resgate. Agora, com o imposto sendo pago de forma recorrente, ficou mais caro ter essa estratégia. Muitos investidores revisaram o portfólio e se sentiram livres para mandar mais recursos para o exterior e investir em títulos isentos no Brasil.

“Com a tributação, os clientes buscaram mais eficiência no Brasil em títulos isentos e aumentaram a sua exposição em moeda forte”, afirma Marcos Macedo, head de research e alocação da Fami Capital. “Mas além disso, a paciência do investidor com os multimercados acabou. Uma indústria que tem volatilidade, cobra 2% de taxa mais 20% de performance para entregar, na média, 110% do CDI”.

A decisão de resgatar os recursos dos multimercados também é técnica de alocação. Pelo cenário completamente incerto no Brasil, os poucos gestores que têm conseguido bons resultados estão capturando beta do mercado americano, com exposição a juros e bolsa.

Nada que não seja possível de conseguir com ETFs internacionais a custos mais baixos. Muito diferente de fundos de ações e crédito privado, por exemplo, em que uma seleção criteriosa se mostra fundamental.

“Os multimercados sempre foram um instrumento de geração de alfa em mercados difíceis e custosos de operar pelos alocadores. Mas agora o escopo das estratégias ganhadoras tem sido relativamente trivial, a gente pode montar a posição até mesmo na B3”, afirma Castro, da Portofino Multi Family Office.

O que se espera para 2025?

Mesmo após todos esses resgates, a sangria pode não ter estancado, mas vem mostrando desaceleração. Os gestores de grandes fortunas afirmam que ainda há fundos exclusivos para serem analisados e desmontados. E, com os juros subindo possivelmente para 15% ao ano, os investidores devem sair de fato do risco.

Em meio a isso, algumas gestoras começam a passar apertos para conseguir gerar melhores resultados. Com a queda de volume sob gestão, a receita fica menor para manter o mesmo time. O que se espera é uma consolidação da indústria.

Na segunda semana de dezembro deste ano, a gestora BlueLine anunciou o encerramento de suas operações, citando “condições de mercado” como motivo. De acordo com Fabio Akira, economista-chefe e um dos sócios, fatores como a alta de juros e a concorrência com a renda fixa pesaram para a decisão.

Guilherme Zaczac, head de investimentos alternativos líquidos no Brasil do UBS Global Wealth Management, destaca que, embora as saídas tenham “reduzido significativamente”, ainda não cessaram. “A barreira de entrada para ser um gestor multimercado é bem maior do que se pensava. Faz parte do amadurecimento do mercado”, afirma.

Apesar das dificuldades, Zaczac acredita que os fundos multimercados podem voltar a captar no próximo ano, desde que entreguem retornos atrativos. Ele aponta uma melhora significativa no desempenho dos principais fundos nos últimos seis meses. “Se a indústria performar bem até o fim do primeiro trimestre, haverá fluxo para esses gestores”, diz.

A questão está em saber quem serão esses vencedores. E os grandes alocadores estão muito mais criteriosos com suas escolhas. Para Fernando Donnay, portfólio manager da G5 Partners, a conversa com os gestores tem sido mais próxima, entendendo quem pode aproveitar a crise para capturar bons profissionais no mercado, ou quem está com a corda no pescoço.

“Esse é o momento de estar em casas sólidas e ver quem está em transformação e está investindo para ter um produto mais robusto do que o clássico trade de bolsa e juros”, afirma Donnay.

Esse movimento de consolidação pode ser também o início de uma transformação da indústria, como ocorreu com os hedge funds americanos. Por lá, a competição com a indústria de fundos indexadas obrigou os gestores a diminuírem os seus custos e buscarem mais alfa no longo prazo. E para conseguirem diversificar mais o risco, sem aumentar custos, passaram a usar massivamente tecnologia para alocação globalmente.

“Para cobrar caro é preciso dar um retorno mais agressivo, ao mesmo tempo não há espaço para grandes drawdown. Estamos vendo, corretamente, alguns gestores aumentando a sua exposição no exterior, adicionando novas fontes de alfa. Mas, para isso, é necessário investimento em pessoas e tecnologia”, afirma Adilson Ferrarezi, head de soluções de investimentos da Bradesco Asset.

Desde 2021, grandes gestoras de multimercado têm se desafiado no mercado global. Em 2022, conseguiram bons retornos com isso, mas em 2023 erraram. E a grande aposta para 2025 da indústria é o mercado internacional, que parece ter uma tendência mais clara para operar.

Ao mesmo tempo, no Brasil, cada vez mais o mercado global se abre para os pequenos investidores, que podem ter acesso a grandes gestoras internacionais e com o apoio de um assessor de investimentos.

“É importante os gestores ‘operarem mundo’, mas é preciso humildade em saber onde está o seu diferencial em relação a grandes gestores sentados em Nova York ou Londres”, afirma Ferrarezi. “Na nossa opinião, é replicar o aprendizado no Brasil para outros países que possam vir a passar por movimentos semelhantes e entender os impactos para emergentes.”

Lá fora, os hedge funds perderam estruturalmente espaço na carteira, mas são um dos grandes responsáveis pela geração de alfa. Por aqui, ainda não dá para saber se eles podem reconquistar o espaço que tiveram antes.

Mas já se espera que os vencedores sejam poucos e com uma estrutura muito mais robusta do que aquela que ganhou espaço anos atrás.

Negócios

Antigas minas se transformam em parques e centros culturais

No sopé da Serra do Curral, o Parque das Mangabeiras é um dos cartões-postais de Belo Horizonte. Seus 2,4 milhões de metros quadrados (m²) de mata nativa abrigam uma grande variedade de fauna e flora. Não é raro avistar micos, gambás, esquilos e quatis circulando por entre bromélias, jequitibás e gabirobas.

Quem passeia pelos jardins projetados pelo paisagista Roberto Burle Marx dificilmente imagina que bem ali funcionou, entre 1961 e 1979, uma mina de minério de ferro. A única lembrança do passado minerário do lugar está exposto em uma de suas praças: um antigo britador usado pela Ferrobel, empresa de economia mista, que tinha a prefeitura da cidade como seu principal acionista.

Inaugurado em 1982, o Parque das Mangabeiras serve de modelo para o encerramento ideal de um projeto mineral. A céu aberto ou subterrâneas, ao movimentar quantidades enormes de terra, as minas alteram drasticamente as paisagens das regiões onde estão instaladas. Terminada a exploração, a recuperação e reabilitação do ecossistema é tida hoje como uma dos pilares mais essenciais da mineração sustentável.

A quase mil quilômetros da capital mineira, em Curitiba, outro parque, o das Pedreiras, também serve de exemplo para a revitalização de áreas, um dia, exploradas pela indústria da mineração. Com 103 mil m², o lugar abriga o Espaço Cultural Paulo Leminski, o maior auditório ao ar livre da América Latina, e a Ópera de Arame, um dos centros de cultura mais importantes do Brasil.

Como o britador do parque mineiro, em Curitiba, um imenso paredão de pedra não deixa esquecer que, naquele local, a prefeitura operou uma pedreira que, ao longo de três décadas, forneceu material para as empresa de construção civil da cidade.

Os parques das Mangabeiras e das Pedreiras, no entanto, são exceção. Existem hoje, no país, 800 minas desativadas, sem qualquer projeto de recomposição ambiental, conforme estimativas do Instituto Brasileiro de Mineração (Ibram).

Consideradas verdadeiras “bombas-relógios”, as minas abandonadas representam um enorme risco à saúde pública e ao meio ambiente. Em caso de rompimento de uma barragem de rejeitos, pode acontecer a contaminação de córregos, rios e lençóis freáticos. Sem tratamento, os resíduos ameaçam ainda a qualidade do solo.

Como esses lugares não contam com nenhum tipo de supervisão, com o tempo, suas estruturas ficam cada vez mais instáveis e podem colapsar de uma hora para outra.

As regras para o encerramento de um projeto minerário de forma segura e responsável estão esmiuçadas na resolução número 68, de 2021, da Agência Nacional de Mineração (ANM), ligada ao Ministério de Minas e Energia.

Por lei, todo trabalho de recuperação cabe às mineradoras, mesmo quando a área explorada foi arrendada, frisa Julio Nery, diretor de Sustentabilidade do Ibram, em entrevista ao NeoFeed.

E, entre as medidas exigidas, está a obrigatoriedade de apresentação do Plano de Fechamento de Mina (PMF) antes do início das atividades da mina — informações que devem ser revisadas e atualizadas ao longo de toda a exploração.

Devem constar do documento, além de alternativas viáveis para a desativação, as estimativas de gastos com a recuperação da área pós-mineração. Para que o plano realmente funcione, é essencial incluir as comunidades locais na discussão do que será feito da mina depois de seu fechamento.

Nem sempre as exigências são cumpridas. “Infelizmente temos maus exemplos, com casos em que as empresas quebraram e deixaram para o Estado tomar à frente”, diz Nery.

Uma solução seria cobrar uma garantia financeira das mineradoras já no momento de abertura da mina. “Uma espécie de seguro, garantindo sua recuperação, ao fim de sua vida útil. Mas ainda não adotamos essa prática no Brasil”, explica Hernani Mota de Lima, professor do Departamento de Engenharia de Minas da Universidade Federal de Ouro Preto (UFOP), em conversa com o NeoFeed.

Como o governo federal não se movimentou nesse sentido, o Tribunal de Contas da União (TCU) recomendou à ANM que regulamente o provisionamento financeiro para o fechamento de minas no Brasil.

Antes de adotar a medida, a agência abriu uma consulta pública em seu site, em 25 de novembro, para receber sugestões para a proposta de regulamentação das garantias financeiras na execução dos fechamentos de forma adequada. O prazo para envio de sugestões vai até 22 de fevereiro de 2025.

Entre os pontos, estão a cobertura total das garantias em até 15 anos e a reavaliação do valor garantido a cada cinco anos.

Um dos grandes entraves ao fechamento adequado dos projetos minerários no país é a falta de recursos e escassez de mão-de-obra técnica para uma fiscalização mais efetiva.

Esse dinheiro deveria vir da chamada Compensação Financeira pela Exploração Mineral (CFEM), uma contraprestação paga pelas companhias mineradoras pelo uso econômico dos recursos minerais. Responsável pela fiscalização, a ANM tem direito a um orçamento anual correspondente a 7% do CFEM — algo em torno de R$ 400 milhões anuais.

Atualmente, porém, os repasses chegam a, no máximo, R$ 90 milhões, por causa de contingenciamentos de recursos federais. E a agência conta hoje com 680 funcionários para atender todo o Brasil, quando deveria ter pelo menos o triplo desse número.

Para minimizar parte desse problema, a ANM lançou, em 22 de novembro, edital de concurso público para contratação de 40 analistas administrativos e 180 especialistas em recursos minerais. A ideia é melhorar a eficiência na fiscalização das mineradoras.

Os países mais avançados tanto na legislação quanto no controle das exigências para o fechamento de minas são Estados Unidos, Austrália e Canadá. As mineradoras são obrigadas garantir o dinheiro a ser usado no fechamento de uma mina, antes de abri-la.

Finalizar um projeto de exploração mineral não é fácil — como também não é iniciá-lo. Mas o trabalho deve ser encarado pelas mineradoras como uma nova fase do projeto. Um dos desafios refere-se à topografia da região onde as minas estão instaladas, em geral, muito acidentadas, explica o diretor do Ibram.

“Há casos em que as empresas fazem acordos com donos das áreas para saber como querem receber o local. E tentam pelo menos deixar a área mais uniforme, para que possam usar, por exemplo, na agricultura”, diz o executivo.

Outro ponto de atenção é em relação à drenagem ácida. Um dos impactos ambientais mais graves da mineração, trata-se de uma solução aquosa e ácida, proveniente do contato de minerais sulfetados com a água, muito comum em minas de ouro e de cobre.

As escavações mais profundas, frequentemente, atingem o lençol freático. Enquanto a área está em uso, a água é bombeada para fora da cava. Do contrário, é impossível trabalhar. Uma vez encerradas as operações, deixada a seu próprio curso, a água acumula e pode contaminar os mananciais hídricos.

“Para evitar que isso aconteça, é preciso construir estruturas de barragens, de modo a fazer o tratamento do material, incluindo a impermeabilização do espaço”, explica Nery.

Os parques das Mangabeiras e das Pedreiras estão aí para mostrar que as minas desativadas podem ter um bom destino. Um fim social e ambientalmente responsável.

-

Entretenimento6 meses atrás

Entretenimento6 meses atrásda Redação | Jovem Pan

-

Negócios5 meses atrás

Negócios5 meses atrásO fiasco de Bill Ackman

-

Entretenimento4 meses atrás

Entretenimento4 meses atrásJovem Pan | Jovem Pan

-

Tecnologia7 meses atrás

Tecnologia7 meses atrásLinguagem back-end: veja as principais e guia completo sobre!

-

Empreendedorismo7 meses atrás

Empreendedorismo7 meses atrás5 maneiras de garantir acolhimento às mães na empresa

-

Tecnologia7 meses atrás

Tecnologia7 meses atrásLinguagem de programação Swift: como programar para IOS!

-

Entretenimento7 meses atrás

Entretenimento7 meses atrásGisele Bündchen arrecada R$ 4,5 milhões para vítimas de enchentes no RS

-

Negócios6 meses atrás

Negócios6 meses atrásAs duas vitórias da IWG, dona de Regus e Spaces, sobre o WeWork: na Justiça e em um prédio em SP