Negócios

Setor elétrico exige “choque” de investimentos. E HIX Capital vê um vencedor claro

O crescimento das matrizes energéticas renováveis no País ajudaram a elevar a oferta de energia no sistema e avançar a agenda de descarbonização. No entanto, elas acabaram gerando um problema estrutural no sistema elétrico, que começa a demonstrar sinais de incapacidade de atender a demanda do mercado nos momentos em que o consumo sobe.

A avaliação é da HIX Capital, que vê a intermitência da produção de energia eólica e solar, e a saturação da hídrica, como um desafio nos próximos anos – mas também como uma oportunidade para investimentos em novas matrizes, em especial as termelétricas, apontando a Eneva como uma das principais vencedoras desse movimento.

“A grande transformação da matriz energética brasileira na última década, com significante adição de fontes renováveis (principalmente eólica, solar e hidrelétricas à fio d’água), aumentou a complexidade e diminuiu a confiabilidade do sistema energético – que parece já se encontrar em um limite de estresse, onde os modelos matemáticos utilizados pelo regulador para prever a demanda de carga deixam de ser aderentes”, diz um trecho do relatório.

Segundo a gestora, que conta com R$ 1,7 bilhão em ativos sob gestão, no passado o planejamento do sistema priorizava a adição de capacidade de geração do sistema. Agora, o aumento da representatividade de matrizes renováveis torna necessário voltar a atenção para a disponibilidade de potência.

A HIX Capital aponta que o aumento da capacidade de geração de energia pelas fontes eólica e solar concentrada no meio do dia cresceu em uma velocidade superior à demanda nesse mesmo horário. Por outro lado, o sistema conta com poucas fontes com capacidade de compensar a diminuição de geração dessas matrizes no horário de pico de demanda, entre 18h e 21h.

“Essas fontes não conseguem, como as usinas hidrelétricas, armazenar energia em reservatório”, diz um trecho do estudo da HIX. “Assim, a energia é gerada apenas durante períodos de disponibilidade de suas fontes (vento e radiação luminosa) e precisa ser utilizada no momento de sua produção ou será desperdiçada.”

A HIX destaca que a demanda de energia no País cresceu acima do desempenho da economia. Segundo o estudo, entre 2014 e 2022, quando a atividade não evoluiu muito, a carga energética cresceu 15,7%, ou 2,5% ao ano. Com a aceleração do PIB desde 2019, a carga cresceu 3,5% ao ano, ou 18,6% no total.

Este cenário coloca muita pressão sobre a matriz hídrica, espinha dorsal do sistema elétrico brasileiro. As usinas apresentam uma série de limitações, desde a imprevisibilidade do regime de chuva, passando por temas que limitam a produção, como navegação e preservação da vida marinha, e questões técnicas relacionadas à vazão mínima das turbinas.

A HIX aponta ainda que entre as 16h e 21h, as hidrelétricas não têm mais a potência necessária para estabilizar o Sistema Interligado Nacional de Energia (SIN).

Para “piorar”, o sistema tem visto energia sendo “jogada fora”, considerando o fato que o excesso de produção ocorre nos momentos fora do horário de pico, e tem visto cada vez mais o acionamento de térmicas a diesel, mais caras e poluentes.

O que fazer?

Para lidar com a situação, a HIX diz que é preciso investir não apenas em capacidade, como também em construir “uma infraestrutura cada vez mais robusta no entorno da matriz atual”.

Uma das respostas apontadas pela gestora seria investir em baterias, que armazenariam a energia produzida fora do período de alta demanda. Mas a HIX destaca que a viabilidade econômica em larga escala desta solução ainda não foi plenamente testada.

Outra alternativa seria investir em termelétricas movidas a gás, que teriam o “papel de supridor de última instância em momentos de maior estresse hídrico”, além de serem movidas por um combustível mais barato e menos poluente. O estudo aponta que essa matriz seria relevante para atender à crescente demanda por energia, sem os riscos de intermitência como as fontes renováveis têm.

A HIX aponta a Eneva como uma das principais beneficiadas, caso o País de fato aumente a fatia dessa matriz, considerando os investimentos que fez ao longo dos anos em infraestrutura e aquisição de reservas. A gestora investe na companhia desde 2016 .

“A Eneva possui um posicionamento privilegiado, com capacidade de mobilizar ativos já existentes para contribuir (e liderar) como parte da solução do desafio energético brasileiro”, diz trecho do estudo.

Medidas para remunerar melhor as hidrelétricas, cuja geração é maior nos momentos de maior necessidade de energia, incentivaria investimentos na modernização das usinas, garantindo que continuem a fornecer energia de forma eficiente e segura. Para a HIX, medidas como essa teriam efeito particularmente positivo para Eletrobras e Copel.

As ações da Eneva fecharam o pregão desta segunda-feira, 23 de setembro, com queda de 1,07%, a R$ 13,85. No ano, elas acumulam alta de 4,21%, levando o valor de mercado a R$ 21,9 bilhões.

Negócios

agricultor capixaba se torna campeão de day trade

Mais de 1.000 quilômetros separam a Faria Lima de Rio Bananal, uma cidade com menos de 20 mil habitantes localizada ao norte do Espírito Santo, próximo da fronteira com a Bahia. É lá, longe do centro financeiro de São Paulo, que mora Leonardo da Costa, vencedor do 1º Campeonato Brasileiro de Trade Nelogica.

Sem nunca ter participado de uma competição do tipo, o agricultor de 34 anos obteve o melhor resultado na fase final do campeonato, realizada entre 11 e 12 de dezembro. Em dois dias, acumulou um lucro de R$ 21 mil, respeitando os limites operacionais do campeonato: 10 contratos de mini-índice e mini-dólar.

Todas as etapas foram realizadas por meio de um simulador, sem perdas ou ganhos reais. Mas o prêmio em dinheiro foi ainda maior que o lucro obtido nas operações, totalizando R$ 65 mil.

Costa, que trabalha com a família em lavouras de café na região de Rio Bananal, conta que ficou surpreso com o próprio desempenho. Ele, que nunca cursou universidade, diz que descobriu o mercado financeiro há cinco anos por meio de seu irmão mais novo, Lucas, então com 19 anos.

“Em algumas épocas do ano, tem menos trabalho no campo. Então, estava procurando algo para ganhar um dinheiro extra”, diz ele.

Encantado com o momento promissor do mercado brasileiro na época, o irmão disse que era uma forma de “ganhar dinheiro fácil”. Costa logo desconfiou de seu irmão mais novo. “Achei estranho, porque se fosse tão fácil teria muito mais gente fazendo. Depois de um tempo ele não falou mais sobre isso, acho que porque perdeu dinheiro”, relembra.

Já havia deixado a ideia de lado quando um comprador de café o apresentou novamente ao mercado financeiro. “Ele exportava café e estava olhando um gráfico. Perguntei o que era, mas não entendi muito. Foi então que comecei a pesquisar e encontrei algumas mentorias na internet”, recorda.

Após mais de um ano de estudos e simulações no home broker, Costa decidiu começar a operar com dinheiro real. “Tinha dia que eu estudava das 19h até 4h da manhã. No começo, fiz muita coisa errada. Fui ajustando as estratégias até começar a ter algum lucro. No mercado, você nunca sabe tudo. O segredo é ter um bom plano de gestão de risco e não relaxar.”

Sem a arrogância de muitos profissionais do mercado, ele acredita que a dinâmica do campeonato favoreceu seu estilo de negociação. “Tinha muita gente boa competindo. Outros poderiam ter vencido. Mas fico feliz de ter ganhado, mostra que estou no caminho certo.”

Organizado pela Nelogica, o Campeonato Brasileiro de Trade teve mais de 500 traders inscritos. O segundo e o terceiro colocado receberam R$ 26 mil e R$ 12 mil, respectivamente. A premiação do 4º ao 50º colocado foi de R$ 2 mil. A competição foi organizada em duas fases, com os 50 primeiros se classificando para a final. Costa terminou a primeira etapa em 36º.

“Descobrimos verdadeiros talentos com muito potencial, inclusive, para seguirem carreira em instituições financeiras se desejarem”, afirma Layonel Pinheiro dos Santos, especialista em plataformas de trading da Nelogica.

Desde o início de seus estudos, Costa se dedicou ao day trade, que consiste em montar e desmontar as operações no mesmo dia — uma das regras do campeonato. “Tenho como base análise técnica e tendências, quase sempre usando gráficos. Na competição, tive que me adaptar, porque o prazo era muito curto.”

Mesmo fora do campeonato, Costa nunca dormiu com uma posição aberta, encerrando todas no mesmo dia. Isso, porém, não o impediu de ter a madrugada como um de seus horários preferidos para operar. “Geralmente, acordo às 4h da manhã para negociar no mercado americano de futuros e vou até às 7h.”

Essa rotina permite que ele concilie o trabalho na lavoura com o day trade. Na época da colheita de café, entre março e julho, a alta demanda de trabalho na roça o impede de operar no mercado de futuros local, que funciona das 9h às 18h.

No mercado brasileiro, quando tem tempo, Costa opera contratos futuros de mini-índice e mini-dólar, mas nunca ações. “Gosto mais de ficar na frente do gráfico.” Mas, mesmo quando tem a oportunidade, o trader não opera todo dia. “Tem dia em que o mercado não está favorável ao perfil de negociação. Saber quando não operar também é uma forma de operar.”

Moradores da área rural de Rio Bananal, a família de Costa fica com metade da produção de café, enquanto a outra metade vai para o “patrão”. Todo o trabalho é feito manualmente. “As máquinas chegaram há quatro anos na região, mas só os grandes produtores têm acesso a elas.”

O sucesso no mercado financeiro já faz Costa pensar em mudar de carreira. Ele planeja cursar faculdade de economia no ano que vem e se aprofundar ainda mais no mundo dos investimentos. “Em dois anos, pretendo fazer disso minha principal fonte de renda.”

Ele descarta, por ora, trabalhar para alguma instituição financeira. “Meu foco era encontrar uma profissão que me permitisse trabalhar de qualquer lugar, sem ficar ‘preso’, e o day trade proporciona isso.”

Negócios

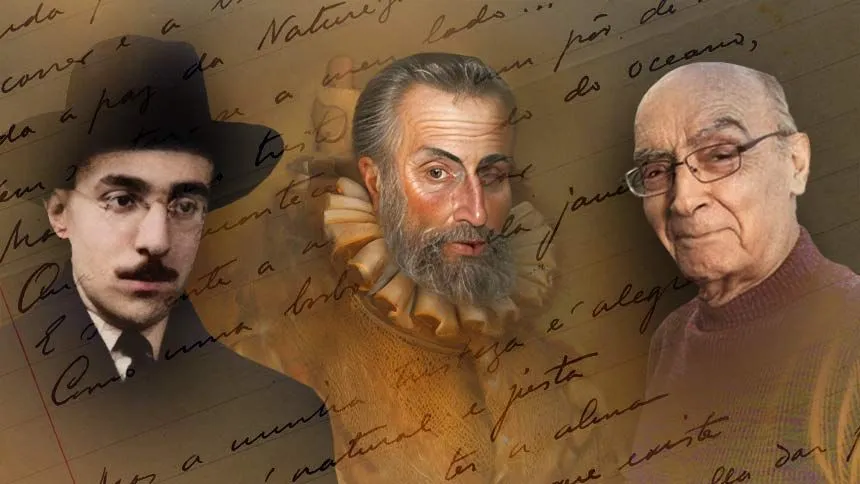

Uma conversa com Fernando Pessoa, Luís de Camões e José Saramago

Era véspera de Natal de 2024, e Cesar, após um dia intenso de reflexões e trabalho, tomou sua taça e caiu no sono. Mas não era um sono comum. Ele logo percebeu estar caindo por um túnel de palavras, como se fosse sugado por um redemoinho de livros, algoritmos e estrelas natalinas. Tudo girava ao seu redor, até que ele aterrissou suavemente em um lugar que parecia ao mesmo tempo antigo e futurista, iluminado por velas cintilantes e circuitos dourados.

Diante dele, três figuras extraordinárias emergiram da névoa — Fernando Pessoa, Luís de Camões e José Saramago. Cesar esfregou os olhos, sem acreditar no que via. Parecia ter entrado em um sonho que misturava o espírito de celebração com um encontro impossível, como se tivesse tropeçado em seu próprio País das Maravilhas.

Pessoa: Bem-vindo, Cesar. Não se assuste. Às vezes, o Natal nos concede presentes inesperados, como este encontro. Eu sou Fernando Pessoa. Dizem que sou múltiplo, mas prefiro me ver como um quarto com inúmeros espelhos fantásticos que distorcem, refletindo falsamente uma única realidade que não está em nenhum e está em todos.

Camões: Saudações, Cesar! Sou Luís de Camões, navegante das palavras e dos mares. Este é um tempo propício para contemplar os novos mundos que desbravamos. Por suas vestes e seu ar, vejo que vens do moderno, como quem navega as águas da inovação.

Saramago: Cesar, um prazer tê-lo conosco. Sou José Saramago, um questionador do óbvio. Parece que este seu devaneio nos reuniu para discutirmos o que significa ser humano em um tempo em que máquinas pensam e o mundo busca sentido. E, claro, neste Natal, entendido não apenas como celebração religiosa, mas como um tempo de união, reflexão e renovação, valores humanos universais que transcendem qualquer crença. Valores que até um ateu rabugento como eu consegue apreciar.

Cesar, ainda atônito, percebeu que o sonho parecia mais real do que podia imaginar. Ele, que sempre se viu como um sonhador e entusiasta da tecnologia, agora dividia espaço com três gigantes da literatura. Recuperando-se, decidiu embarcar na conversa, tratando cada pronome e conjunção como se fossem peças de porcelana fina.

Cesar: É uma honra conhecê-los. Se este é um sonho, é o mais extraordinário que já tive. Estamos em um momento em que a tecnologia avança exponencialmente, mas também nos confronta com questões profundas sobre propósito e humanidade. E é Natal, uma época que sempre nos convida à reflexão. Aqui estamos, no limiar de um novo ano…

Pessoa: Ah, Cesar, o humano, por essência, é um navegante do desconhecido. A inteligência artificial que agora molda teu mundo funciona como um espelho: reflete nossas inquietações, nossos anseios e nossos temores. Mas eu me pergunto: será que sabemos o que realmente desejamos encontrar nesse reflexo?

Camões: Diria que enfrentamos monstros e tempestades, como outrora. Mas hoje os monstros são invisíveis, feitos de dados e códigos. Dizer-se-ia que, pelo menos, esses não me custaram um olho… O Natal, porém, nos lembra de olhar para o essencial — o humano, o afeto, o desejo de construir algo que transcenda o tempo.

Saramago: E será que estamos olhando para isso, Cesar? Ou estamos cegos, como em minha história? O Natal é cheio de luzes, mas será que essas luzes não nos ofuscam? Criamos máquinas que pensam, mas ainda falta pensarmos profundamente sobre o que queremos delas — e de nós mesmos.

Cesar refletiu por um momento, sentindo o peso das palavras daqueles mestres. Ele sabia que aquelas questões eram fundamentais, tanto para a tecnologia quanto para a vida.

Cesar: Concordo, Saramago. A tecnologia deve ser um meio para criar valor humano, não um fim em si mesma. O Natal é um bom lembrete de que precisamos equilibrar o avanço com a ética, com a sabedoria que direciona nosso conhecimento. Afinal, inovação sem humanidade é como uma caravela sem destino.

Pessoa: Belo pensamento, Cesar. Então dirias que inovar é como escrever um poema? Cada palavra, cada linha deve estar carregada de significado. No final, é o espírito humano que precisa brilhar, mesmo em um mundo repleto de máquinas.

Camões: E que nunca percamos a coragem, Cesar. Navegar é preciso, como sempre digo, mas é igualmente necessário conter os ventos quando ameaçam nos levar ao abismo. O Natal nos dá uma bússola: olhar para o próximo, celebrar o que somos e planejar com sabedoria o que seremos.

Saramago: E com olhos abertos, sobretudo. A tecnologia é um mar fascinante, mas exige vigilância constante. Este rabugento apenas deseja que, neste Natal e no ano que se inicia, a humanidade encontre o equilíbrio entre o que pode criar e o que deve preservar.

Cesar sentiu o coração aquecido, inspirado por aquelas vozes que transcenderam o tempo. Ele ergueu os olhos para as três lendas e respondeu com convicção.

Cesar: Levarei essas reflexões comigo, senhores. Que a inovação seja guiada pela poesia, pela prudência e pela paixão humana. Que este Natal nos lembre que, por mais avançados que sejamos, o essencial sempre será invisível às máquinas: a empatia, a solidariedade e a esperança.

E assim, no coração de um sonho impossível, Cesar ergueu a taça de tinto e brindou com três imortais da literatura portuguesa. Juntos, em meio ao espírito do Natal de 2024, refletiram sobre o humano, o tecnológico e o eterno.

Quando Cesar despertou, trazia consigo não apenas o calor de uma noite natalina, mas também a sabedoria de um encontro extraordinário, que o inspiraria nos mares do ano novo. Ao seu lado, uma taça vazia, com borras que curiosamente formavam as letras P, C e S, como um lembrete sutil de que algumas companhias são mais que um sonho.

*Cesar Gon é fundador e CEO da CI&T

Negócios

Ornare mobília novos “territórios” (no Brasil e no mundo)

Depois de “aterrissar” em Dubai, em maio do ano passado, onde inaugurou seu primeiro showroom no Oriente Médio, a Ornare está de malas prontas para reforçar suas operações na Europa e nos Estados Unidos.

A marca brasileira de mobiliário referência no mercado high-end está desembarcando em Lisboa, onde abriu seu segundo showroom no Velho Continente. E estreou, em novembro, uma loja em Nova Jersey, consolidando sua presença nos Estados Unidos, onde está presente desde 2006.

Segundo Esther Schattan, fundadora e diretora da Ornare, a expansão internacional é parte da estratégia de diversificação das receitas da companhia, movimento que conta com uma nova frente: a incorporação.

“Atendemos um mercado de alto padrão e esse mercado é mais restrito em todos os lugares”, diz Esther, ao NeoFeed. “Como temos potencial e temos capacidade de atender outros países, fomos buscando o mercado de alto padrão em outros lugares.”

O showroom lisboeta está sendo instalado no bairro Amoreiras, região de classe média alta e que abriga o Centro Comercial das Amoreiras, o primeiro shopping da capital portuguesa, além de cafés, hotéis e restaurantes.

A expectativa é de que as obras da loja sejam finalizadas até o primeiro semestre de 2025, mas a Ornare já está operando em Portugal, recebendo pedidos dos clientes.

A empresa conta com dois sócios brasileiros para entrar no mercado português: Alexandre Mangabeira, ex-co-CEO da RNI Construtora e com passagem pela Tecnisa, e Luciana Vassalo, antiga diretora de negócios da RNI, tendo trabalhado também na Melnick.

É o mesmo formato que a empresa utilizou quando foi para Dubai, em que se associou a Carina Fontes e Shalise Basso, dupla de arquitetas brasileiras residentes um dos sete emirados que integram os Emirados Árabes Unidos (EAU). As lojas da Ornare se dividem entre franquias, sociedades e unidades próprias.

Segundo Stephan Schattan, diretor de exportação da empresa, a escolha por Lisboa para abrir a segunda loja europeia ocorreu pela questão da língua, pelo fato da empresa conhecer e ter clientes em Portugal e também para aproveitar o forte contingente de brasileiros e de outras nacionalidades, atraídos pelas políticas migratórias portuguesas.

A Ornare começou a se instalar na Europa no ano passado, quando inaugurou seu primeiro showroom em Milão. A unidade está localizada no imponente Palazzo Gallarati, datado do século XVIII, localizado no famoso Quadrilatero della Moda, na Via Manzoni, região conhecida pelas diversas marcas de alto padrão.

“A ideia é que Portugal possa atender toda a região de Lisboa e Porto, e também a Espanha”, diz Stephan. “Associado a Milão, conseguimos atender melhor a Europa. Quando falamos que temos loja em Milão e em Lisboa, reforçamos a marca na Europa.”

A chegada a Portugal é mais um passo da estratégia de expansão da Ornare, iniciada em 2006, via Miami. O plano é baseado em três frentes: Estados Unidos, onde possui 11 lojas, Europa, que conta com duas, e Oriente Médio, com a unidade de Dubai.

As operações internacionais representam cerca de 25% a 30% do faturamento da Ornare, que não foi informado. Com as expansões planejadas, a expectativa é de que possa chegar a 40% de participação.

No curto prazo, a Ornare planeja ampliar sua presença nos Estados Unidos para mais três cidades: Palm Beach, Washington e Boston. Mas isso não quer dizer que a empresa está deixando o Brasil de lado.

Com 17 lojas no País, a empresa pretende abrir unidades em Recife (PE), Balneário Camboriú (SC) e Campo Grande (MS), ainda que já opere nessas localidades.

Para conseguir atender essas novas unidades, a Ornare vai ampliar a capacidade de sua fábrica, localizada em Cotia, no interior de São Paulo. O valor do investimento na fábrica não foi revelado, nem quanto a capacidade de produção aumentará. A fábrica roda em dois turnos e os investimentos abrem caminho para adicionar mais um.

Assinatura Ornare

Junto com a expansão internacional, a Ornare está fechando uma série de parcerias com construtoras e incorporadoras para terem empreendimentos com a assinatura “by Ornare”.

A companhia fez um primeiro empreendimento em Goiânia, em parceria com a O.M. Incorporadora. Batizado de Autoria by Ornare, o prédio possui 143 apartamentos, com unidades de uma e duas suítes, de 49 a 88 metros quadrados. A Ornare ficou responsável pela mobília da área comum e armários em alguns apartamentos.

Com entrega prevista para novembro de 2027, o empreendimento apresenta um valor geral de venda (VGV) de R$ 120 milhões e teve 60% das unidades comercializadas nos seis primeiros meses de lançamento.

A companhia também assinou, no fim de novembro, um acordo com a incorporadora Next e com o escritório do arquiteto Olegário de Sá, para desenvolver um empreendimento no Itaim, em São Paulo, voltado para renda, chamado Next Itaim by Ornare.

Com VGV de R$ 70 milhões, o prédio conta com 83 unidades de 20 a 60 metros quadrados, com previsão de entrega em 2027. A Ornare ficou responsável pelos móveis.

“No começo fomos um pouco céticos, mas a gente gostou do primeiro lançamento, em Goiânia, e pretendemos continuar”, diz Pitter Schattan, diretor comercial da Ornare São Paulo e Brasil.

A companhia já tem atuação no mercado imobiliário, mas vendendo seus produtos para empreendimentos. Em Miami, a Ornare é responsável pelos closets nos apartamentos das duas torres do St. Regis Sunny Isles, que prometem se tornar ícones arquitetônicos da cidade. O apartamento mais barato é de US$ 7 milhões.

A Ornare pretende, agora, crescer essa vertical de empreendimentos assinados. Em Goiânia, o plano é repetir a parceria com a O.M. Incorporadora em um novo prédio, previsto para ser lançado em 2025.. Segundo Pitter, esse tipo de iniciativa vai ganhar espaço na Ornare, com o setor imobiliário se tornando um novo braço de negócios, capaz de representar 10% do faturamento da empresa.

A assinatura de projetos por nomes da moda e do design vem ganhando força no mundo da incorporação. A Cyrela fechou uma parceria com a Armani para construir um empreendimento residencial em São Paulo, que promete ser um dos mais altos da capital paulista, com a marca Armani/Casa, marca de móveis da grife italiana de luxo.

A Mitre Realty também lançou um empreendimento premium em São Paulo com a marca Daslu, que virou referência no mercado de luxo brasileiro e trouxe para o País grifes como Chanel, Gucci e Prada.

-

Entretenimento6 meses atrás

Entretenimento6 meses atrásda Redação | Jovem Pan

-

Negócios5 meses atrás

Negócios5 meses atrásO fiasco de Bill Ackman

-

Entretenimento4 meses atrás

Entretenimento4 meses atrásJovem Pan | Jovem Pan

-

Tecnologia7 meses atrás

Tecnologia7 meses atrásLinguagem back-end: veja as principais e guia completo sobre!

-

Empreendedorismo7 meses atrás

Empreendedorismo7 meses atrás5 maneiras de garantir acolhimento às mães na empresa

-

Tecnologia7 meses atrás

Tecnologia7 meses atrásLinguagem de programação Swift: como programar para IOS!

-

Entretenimento7 meses atrás

Entretenimento7 meses atrásGisele Bündchen arrecada R$ 4,5 milhões para vítimas de enchentes no RS

-

Negócios7 meses atrás

Negócios7 meses atrásAs duas vitórias da IWG, dona de Regus e Spaces, sobre o WeWork: na Justiça e em um prédio em SP