Negócios

Bradesco Asset aposta em uma dobradinha na área quantitativa: robôs e pessoas

É fácil entender por que a tecnologia se tornou forte aliada da indústria financeira. Na Bradesco Asset, robôs varrem incansavelmente o mercado global em busca de boas oportunidades de investimentos.

Os algoritmos monitoram cerca de 2 mil ativos, entre contratos futuros de índices, commodities, taxas de juros, moedas, além de ações e etfs.

No Brasil, pelo menos 200 ações são acompanhadas de perto pelos modelos estatísticos e matemáticos desenvolvidos pela gestora. Nos Estados Unidos, 1,5 mil papéis e 200 ETFs passam pelo escrutínio da casa.

A partir da análise minuciosa feita pelos modelos, os gestores da Bradesco Asset formulam suas estratégias de investimentos e realizam movimentos que têm por objetivo final assegurar retorno, diversificação e maior controle de riscos para os cotistas de seus fundos.

O trabalho feito pela tecnologia é o que o mercado chama de análise quantitativa, uma estratégia que tem conquistado cada vez mais espaço dentro da Bradesco Asset.

“Quando você automatiza a análise, o retorno de longo prazo tende a ser mais consistente e conseguimos maior diversificação para entregar um portfólio menos correlacionado com qualquer classe de ativo”, afirma Clayton Rodrigues, responsável pela gestão quantitativa da Bradesco Asset Management. “A gestão quantitativa nos ajuda a ganhar escala no processo de varredura de oportunidades pelo mundo.”

Lançado pela Bradesco Asset em fevereiro de 2023, o fundo BMMT11, primeiro ETF Smart Beta no mercado brasileiro, é um exemplo de como a estratégia “quant” traz resultados consistentes

Sua carteira é composta por uma ampla variedade de ações que representam diferentes setores da economia brasileira e que apresentam tendências positivas de performance de preço e fundamentos. Além disso, o fundo busca replicar o índice Morningstar Brazil Target Momentum, mais antigo e premiado internacionalmente, construído em parceria com a Bradesco Asset.

Para se ter ideia, o índice Morningstar Brazil Target Momentum teve valorização de 114% acima do Ibovespa desde 2015, quando começou a ser calculado.

Rodrigues lembra que a vertical quant da Bradesco Asset foi reforçada nos últimos meses com a contratação de gestores com larga experiência na indústria financeira.

Entre eles, estão nomes como Eduardo Igreja, profissional que atuou na Bozano Investimentos ao lado do ex-ministro da Economia, Paulo Guedes, e que participou de uma das primeiras equipes quantitativas do mercado brasileiro; e Marcelo Hiroki, gestor quant que passou por J.P. Morgan e HSBC. Ele é o especialista do time em renda fixa e crédito.

Outro contratado foi Marcos Arruda, ex-head de tecnologia da gestora de fundos quantitativos Giant Steps, que chegou à Bradesco Asset com a missão de reforçar a infraestrutura tecnológica da casa.

O time se fortaleceu também após a chegada, no final do ano passado, de Marcelo Orefice, com histórico de uma década de serviços prestados à Kinea Investimentos. “Os quantitativos reduzem o viés comportamental dos humanos, permitem grande diversificação e levam à descorrelação dos retornos”, diz Orefice.

O portfólio quant da Bradesco Asset é bem diversificado e não depende de um único tipo de estratégia, classe de ativo ou regime de mercado e está dividido em quatro grupos

O gestor lembra que o portfólio quant da Bradesco Asset é bem diversificado e não depende de um único tipo de estratégia, classe de ativo ou regime de mercado e está dividido em quatro grupos. O primeiro deles é o que chama de “estratégia defensiva”, sustentada por modelos que visam à proteção do fundo.

A estratégia defensiva funciona bem especialmente em momentos de crises agudas, como a pandemia Covid-19. Nesse caso, o objetivo é buscar ativos resistentes aos períodos de turbulência.

O segundo grupo é classificado como “tendências” – ou seja, o mote é capturar oportunidades do momento ou que surgirão no futuro.

Os gestores quant da Bradesco Asset, por exemplo, identificaram com antecedência o movimento de alta da cotação do cacau, que teve forte valorização recente, e aproveitaram a onda.

No terceiro grupo estão os modelos “diversificadores”. Nesse caso, o objetivo é ganhar dinheiro em qualquer tipo de cenário, a despeito da conjuntura econômica.

O último grupo, categorizado como “prêmio de risco”, mira os cenários marcados pela euforia do mercado – como altas expressivas da bolsa, para citar um exemplo.

“Nós combinamos esses quatro grupos para construir um portfólio equilibrado, que não penda para nenhum lado”, afirma Orefice.

Como isso é feito? “Os prêmios de risco vão melhor quando o mercado vai bem, mas os modelos defensivos vão balancear o portfólio e segurar a onda quando o mercado for mal”, reforça o gestor.

Clayton Rodrigues afirma que a estratégia quant perpassa, de alguma forma, várias áreas da Bradesco Asset, espalhando seus benefícios para diferentes mandatos e perfis de fundos, com estratégias alocadas em fundos de varejo, previdência e institucionais.

Agora, uma das ideias em gestação é criar um fundo quantitativo flagship, que englobaria todas as estratégias em um único ativo.

“Nos próximos meses, vamos continuar investindo fortemente em pessoas e tecnologias para aprimorar ainda mais a nossa estratégia quantitativa”, afirma Rodrigues. Afinal, os robôs são ferramentas cada vez mais indispensáveis, mas a gestão humana jamais será substituída.

Negócios

Gerdau investe R$ 3 bi em energia limpa, aumenta fatia em comercializadora e prepara mais M&As

Quinta maior empresa consumidora de energia do Brasil, a gigante do aço Gerdau quer ser também uma companhia gigante na produção de energia sustentável. Para isso, encontrou dois caminhos: o primeiro deles é comprar ativos para ser dona da própria produção de energia. O segundo é ser, de forma indireta, também comercializadora e vender ao mercado a energia produzida a partir de fonte solar.

Nos últimos 12 meses, a empresa investiu mais de R$ 3 bilhões na construção de dois parques solares e na aquisição de PCHs (pequenas centrais hidrelétricas). E, em 2025, já decidiu que vai comprar outras hidrelétricas e avançar em parques eólicos. Com as iniciativas, a Gerdau já conta com 52% de sua energia oriunda de fonte renovável e certificada. O objetivo é chegar a 80% até 2031.

“O investimento em ativos de energia renovável está alinhado à estratégia da Gerdau de gerar maior competitividade no custo dos seus negócios, aumentando a autoprodução de energia limpa, e em linha com o processo de descarbonização já divulgado pela companhia”, diz o CEO da Gerdau, Gustavo Werneck.

No início deste ano, a empresa inaugurou o parque solar Arinos, em Minas Gerais, que foi anunciado em 2023 e que resultou em investimentos de R$ 1,5 bilhão. A produção pode chegar a 420 megawatt-pico (MWp). A capacidade fotovoltaica equivale a 7% do consumo de energia anual da Gerdau, que consome 6 mil MW por ano. Do volume produzido no parque solar, 30% irá abastecer diretamente as fábricas da Gerdau.

Em 21 de janeiro, a companhia comprou da Atiaia Energia as empresas Rio do Sangue e Paranatinga Energia, donas de duas PCHs no Mato Grosso, por R$ 440 milhões. As hidrelétricas fornecerão energia renovável para as unidades produtivas da Gerdau, no regime de autoprodução, em um montante equivalente a 8% do consumo de energia das operações da empresa no Brasil. As duas possuem capacidade instalada de 29 megawatts (MW) cada uma.

“Elas fazem parte da estratégia da Gerdau de buscar ser cada mais vez mais produtor de energia limpa. Por isso, essa aquisição das duas hidrelétricas passa a ser muito significativa, que vai nos ajudar a ser mais competitivo no processo produtivo de aço”, diz Flávia Souza, diretora global de energia e suprimentos da Gerdau.

Se, estrategicamente, buscar soluções com menos pegada de carbono são benéficas para a própria imagem do negócio, fato é que a energia limpa de autoprodução custa menos. É uma decisão que mexe no bolso. “Quando falo que ela é competitiva, quero dizer também que ela é mais barata. A energia limpa produzida por nós custa 30% menos”, diz Souza. “Nosso processo é muito intensivo em energia.”

Em 2025, a Gerdau irá realizar mais M&As de empresas que produzem energia limpa. “Temos interesse de continuar prospectando a compra de ativos de energia. Continuamos olhando o mercado e pode ser que a gente faça mais aquisições para complementar nosso portfólio e alcançar nossa meta até 2031”, afirma Souza.

A executiva entende que, com os novos parques solares, agora é necessário diversificar um pouco mais a origem dessa energia limpa. “Nossa matriz solar está bem cheia. Então, queremos sim fazer uma diversificação de fonte. E não adianta comprar de empresas que já tenham esse ativo contratado. Queremos essa energia para Gerdau.” Por isso que, no horizonte, estão mais hidrelétricas e as produtoras de energia por meio de vento.

Com as entregas dos novos parques solares, a matriz de energia a partir da luz do Sol irá corresponder a 60% do total da energia renovável consumida pela empresa. A fonte hidrelétrica representa 16%. “O momento agora é de discussão sobre a alocação de investimentos da Gerdau. E energia está dentro disso.”

Aumento de participação na comercializadora

A empresa também anunciou recentemente a ampliação da participação acionária da Gerdau Next (braço de novos negócios da companhia, criado em 2020) na Newave Energia, empresa focada em energia renovável. Hoje, a subsidiária da companhia de aço é dona de 40% da empresa. Antes, esse índice era de 33,33%. A Newave Energia é uma joint-venture criada pela Gerdau e Newave Capital.

Na prática, isso vai representar maior participação no projeto de construção do parque solar Barro Alto, em Goiás, em um investimento de US$ 1,3 bilhão. A usina deverá entrar em operação no início do ano que vem e terá capacidade de produção de 452 MWp, ainda maior do que a unidade mineira.

O volume de energia gerado pelo parque goiano teria condições de suprir o consumo de uma cidade com 365 mil habitantes (o tamanho de Blumenau, por exemplo). Serão 731 mil painéis solares distribuídos em uma área de 800 hectares.

“O plano está traçado e faz parte de uma estratégia de longo prazo. Em 2022, a gente iniciou a parceria da Gerdau Next para trazer energia renovável e competitiva, como uma linha de negócios. Em outra ponta, direto pela Gerdau, as ações têm sido no sentido de ser uma autoprodutora de energia, para o próprio consumo”, diz Flávia, que também integra o Conselho da Newave.

Nesse sentido, a executiva reconhece o interesse da subsidiária da Gerdau em comercializar energia para o mercado, o que pode incluir até suas concorrentes. “A Gerdau Next, sim, tem interesse, via sua participação na Newave, em fazer a comercialização de energia”, afirma.

Com a nova configuração acionária, a Gerdau terá direito a 40% de toda a energia solar produzida no parque de Goiás. E também terá sua participação na receita dos 60% restantes, que serão comercializados. “O objetivo principal é ter uma energia competitiva e limpa. E, como consequência, a empresa é dona de um negócio que vende essa energia. Com isso, aumentamos nossa receita e nosso retorno.”

Ela diz, no entanto, que não há intenção de, com a Newave, a Gerdau ser uma grande concorrente de empresas como Enel, Engie ou Eletrobras. “Mas é fato que temos uma empresa que tem um plano de negócios, e um portfólio para oferecer ao mercado.”

Negócios

Nas empresas familiares, os herdeiros estão indo para o conselho antes de assumir a gestão

O que Magalu, Votorantim, Gerdau, JBS, Safra, Marfrig e Weg têm em comum? Além de serem companhias brasileiras extremamente robustas em seus segmentos, elas possuem o DNA familiar na formação de suas histórias. Ainda que com executivos de mercados em posições estratégias, a maior parte delas é dirigida por integrantes de familiares ligados aos fundadores.

Mas qual é o segredo para que essas empresas, geridas por familiares, tenham sucesso? E, mais do que isso: como garantir a perenidade dos negócios? Esses talvez sejam os principais desafios das empresas familiares brasileiras.

Fato é que, ainda que com esses grandes cases de sucessos, os números trabalham contra essa realidade. Levantamento realizado pelo Banco Mundial mostrou que apenas 30% das empresas familiares chegam à terceira geração. E apenas 15% sobrevivem a essa sucessão. E o principal motivo é a falta de planejamento sucessório.

Segundo a 11ª Pesquisa Global sobre Empresas Familiares da PwC, somente 24% das companhias familiares se preparam para a sucessão. O resultado são conflitos entre os integrantes da família. E, por consequência, da empesa. O problema é que, sem a clareza de uma liderança, a empresa acaba vendida ou até mesmo indo à falência.

“O grande desafio das empresas familiares é separar as três caixinhas de cada um como família, como sócio e como funcionário. Nem todo mundo tem perfil para ser funcionário, muito menos executivo. Mas todos devem saber cobrar os executivos por resultados como sócios. E isso não pode afetar a relação familiar entre eles”, diz Gilson Faust, sócio da consultoria GoNext, que atuou em mais de 200 sucessões familiares.

Uma ideia está começando a ganhar corpo no mundo corporativo: o conselho de herdeiros. Na prática, são como conselhos de administração, mas que reúnem herdeiros de todas as idades. O objetivo é ensinar sobre o papel de sócios, discutindo questões da empresa e entendendo se possuem o perfil para serem executivos ou não.

No conselho, os herdeiros têm como principal objetivo aprenderem sobre a empresa e seus valores, o mercado que está inserida e seus desafios e oportunidades, além de começarem a acompanhar os resultados da empresa para aprendem a sua futura função de sócios e seus deveres e responsabilidades.

Isso já acontece na rede de supermercados Jacomar, uma das maiores redes de supermercados de Curitiba, fundada em 1966, que já passou de forma organizada para a segunda geração composta por oito irmãos, e que tem 20 pessoas da terceira geração que compõe o conselho de herdeiros.

Priscila Fantin, 27 anos, economista e especialista em gestão empresarial, é uma delas. Primeiro trabalhou no mercado e depois foi para a empresa da família, onde está há sete anos como analista de controladoria. O seu pai é o atual CEO da empresa, mas isso não muda a trajetória que ela precisa seguir na empresa. Ela veio para a área porque havia a vaga e ela tinha a experiencia.

“Nós já não tivemos o contato com os fundadores como a segunda geração, então muito do que fazemos é ver quais são os valores da empresa e como modernizar isso para os novos tempos. E levamos essa ideia para os sócios atuais”, afirma Fantin.

As reuniões do conselho são mensais e híbridas, para contemplar tanto os herdeiros que trabalham na empresa como os que não e estão em outra cidade ou país. Os herdeiros mais atuantes também passam a partilhar das reuniões do Conselho de Administração da empresa como ouvintes para ficarem por dentro das questões atuais, e também absorverem conhecimento para o momento em que passarem a atuar de forma definitiva na empresa.

A família Nichele, dona da Nichele Materiais de Construção, em Curitiba, descobriu as dificuldades de uma sucessão não planejada na prática. O fundador da empresa preparou o filho, Cristiano, para assumir o comando da empresa. Mas, na última hora, resolver compartilhar a gestão com suas outras duas filhas.

A consultoria GoNext foi acionada para ajudar e foi entender qual seria o melhor papel de cada um na empresa. Cristiano se tornou CEO com a aprovação de todos os sócios. As irmãs assumiram as diretorias financeiras e comercial. Já no marketing, ninguém da família tinha vocação e foi contratado um profissional de mercado.

“Meu pai sempre me preparou para assumir, mas depois não sabia muito bem o que fazer com as minhas irmãs e tentou colocar nós três na liderança”, diz Cristian. “Foi muito bom passar todo esse processo mais científico porque assim a aceitação da família foi muito melhor, sem deixar brechas que um ou outro estava sendo beneficiado”.

A terceira geração da família Nichele já começou a ser preparada desde cedo e passou a integrar o conselho de herdeiros com a orientação da consultoria. Já são nove pessoas de um grupo heterogêneo com crianças, adolescente e adultos. Todos os maiores de 14 anos já podem participar das reuniões.

Para Helena Rocha, sócia da PwC Brasil, apesar da transferência do controle para a próxima geração ser um evento extremamente importante e único na vida da empresa familiar, na prática é algo sobre o qual raramente se fala. E isso gera problemas, principalmente quando a sucessão precisa ser antecipada de forma inesperada.

“Ausência de comunicação, de alinhamento e planejamento estratégico comprometem qualquer negócio, mas principalmente as empresas familiares, onde as emoções se misturam entre família e negócio. É imprescindível a comunicação entre as gerações e um contrato geracional honesto”, afirma Rocha.

A organização e sucesso das empresas familiares beneficia a economia. Segundo o Instituto Brasileiro de Geografia e Estatística (IBGE), 90% das empresas brasileiras são familiares e empregam 75% dos brasileiros. Elas são responsáveis por mais de 60% do Produto Interno Bruto (PIB).

Negócios

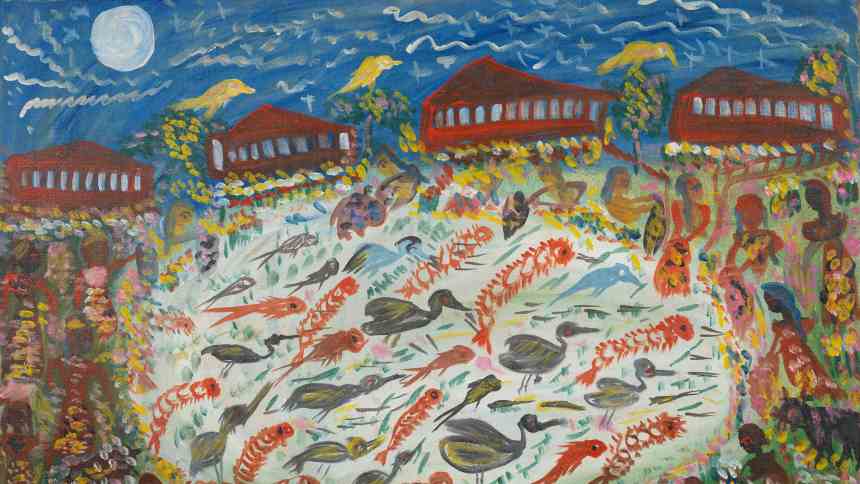

Os “quadros de lã” de uma brasileira autodidata ganham exposição nos EUA

É uma irônica coincidência que algumas semanas após o governo Trump começar a prender e deportar imigrantes, o American Folk Art Museum, em Nova York, dê voz para uma brasileira que viveu à margem do sistema de produção da arte. Madalena Santos Reinbolt nasceu em Vitória da Conquista, na Bahia, em 1912, trabalhou a maior parte da vida como empregada doméstica e hoje suas obras valem mais de US$ 100 mil.

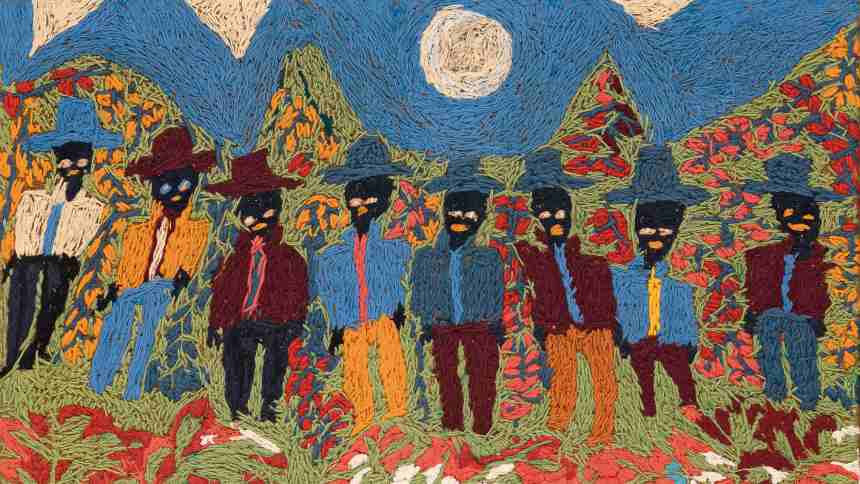

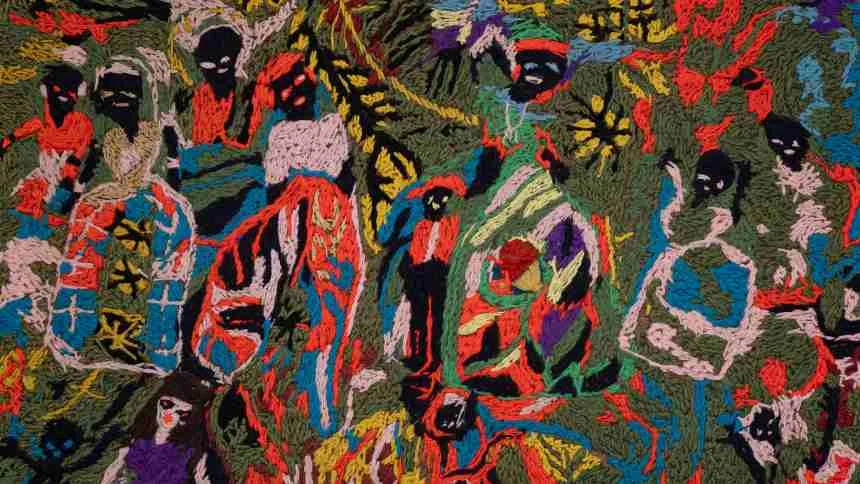

Esta será a sua primeira exposição individual no exterior e a visibilidade que tem ganhado seu trabalho fez com que o preço de suas obras dobrasse nos últimos dois anos. “Madalena Santos Reinbolt: Uma cabeça cheia de planetas” é o título da exposição com 42 obras têxteis que vai de 12 de fevereiro a 25 de maio. A artista autodidata, mais conhecida por seus bordados em grande escala, feitos com centenas de fios coloridos e vibrantes, e chamados “quadros de lã”, teve reconhecimento tardio.

Durante toda a vida, ela serviu em casas da elite brasileira e uma das fazendas onde trabalhou como cozinheira foi a Samambaia, em Petrópolis, no Rio de Janeiro, onde viviam a arquiteta Lota Macedo Soares e sua mulher, a escritora norte-americana Elisabeth Bishop. Madalena morreu em Petrópolis, em 1976.

Novas datas de nascimento e morte são apresentadas pela primeira vez nessa exposição novaiorquina em consequência das pesquisas feitas por um dos curadores, Blau Edelstein, que ficou vários meses no Brasil apurando detalhes da vida da artista.

“Achei o cemitério onde ela teria sido enterrada e esta exposição está oferecendo novas datas, diferentes das que você encontrará se pesquisar online, porque como empregada doméstica ela meio que escapa dos arquivos”, diz Edelstein, ao NeoFeed.

Blau é americano, mas começou a estudar português na faculdade, veio para o Brasil várias vezes e acabou criando uma relação com o País. Atualmente, ele prepara uma tese de doutorado na Universidade de Princeton, em Nova Jersey, no departamento de espanhol e português.

O tema central é a circulação de obras produzidas em hospitais psiquiátricos brasileiros, algo pensado a partir do projeto de Nise da Silveira, psiquiatra brasileira que se tornou conhecida por revolucionar o tratamento destinado a doentes mentais internados no país.

A exposição do American Folk Art Museum é uma parceria com o Museu de Arte de São Paulo (Masp), que realizou com o mesmo título a primeira individual da artista em 2022. “Estamos atualizando a exposição de alguma forma, com novas pesquisas e contextualizando para o público norte americano, que não só desconhece a obra dela como desconhece muito a arte brasileira”.

Atualmente, com todo o movimento decolonial da arte, várias nomenclaturas passaram a ser rejeitadas. Uma delas é arte “naif” ou “ingênua” ou “primitiva”, categorias nas quais a obra de Madalena foi enquadrada. “Rejeito essas palavras”, diz Edelstein. “Um dos motivos que me levou a fazer a pesquisa foi ajudar a criar uma imagem dela como pessoa, que ia além dessas categorias.”

O valor do bordado

O curador conta que Madalena era descrita como uma grande primitiva, em cartas de Elizabeth Bishop, nas quais a escritora dizia que seria possível ganhar uma fortuna vendendo obras dela na Quinta Avenida, em Nova York. Nessas cartas, escritas por volta de 1952, e posteriormente publicadas, ela dizia que “Madalena era uma grande artista, mas que ela, Bishop, tinha que optar entre a paz e tranquilidade na casa ou a arte. Ela optou pela tranquilidade e Madalena saiu de lá”.

Trabalhou em outras casas de veraneio, sempre como doméstica e cozinheira. O trabalho artístico era feito nas horas vagas. Madalena começou com pinturas, teve uma alergia à tinta e a partir de meados da década de 1960 passa a produzir bordados. “Ela tinha consciência do valor do bordado”, diz o curador. “Embora demorasse muito mais tempo para fazer um quadro bordado ganhava mais dinheiro com ele”.

Anos mais tarde, foi a crítica de arte, curadora, museóloga e antropóloga Lélia Coelho Frota, que descobriu Madalena e foi duas vezes a Petrópolis para entrevistá-la. A artista já tinha morrido quando, em 1978, Lélia foi curadora da seleção dos artistas brasileiros na Bienal Internacional de Veneza e incluiu Madalena.

A presidente Curatorial do American Folk Art Museum, Valerie Rousseau, ao comentar a obra da artista, afirma que só agora, quase 50 anos após sua morte, as realizações artísticas de Madalena começam a receber a atenção crítica que merecem. “O trabalho dela apresenta espaços de liberdade criativa tanto quanto expressões de resistência, ecoando sua própria existência”.

Num dos poucos depoimentos que há da artista, ela diz: “Resolvo tudo na cabeça. Posso ver tudo, mesmo com os olhos fechados… Na verdade, são as agulhas que fazem o desenho”.

-

Entretenimento8 meses atrás

Entretenimento8 meses atrásda Redação | Jovem Pan

-

Negócios6 meses atrás

Negócios6 meses atrásO fiasco de Bill Ackman

-

Entretenimento6 meses atrás

Entretenimento6 meses atrásJovem Pan | Jovem Pan

-

Tecnologia9 meses atrás

Tecnologia9 meses atrásLinguagem back-end: veja as principais e guia completo sobre!

-

Empreendedorismo9 meses atrás

Empreendedorismo9 meses atrás5 maneiras de garantir acolhimento às mães na empresa

-

Tecnologia8 meses atrás

Tecnologia8 meses atrásLinguagem de programação Swift: como programar para IOS!

-

Entretenimento9 meses atrás

Entretenimento9 meses atrásGisele Bündchen arrecada R$ 4,5 milhões para vítimas de enchentes no RS

-

Negócios8 meses atrás

Negócios8 meses atrásAs duas vitórias da IWG, dona de Regus e Spaces, sobre o WeWork: na Justiça e em um prédio em SP